Анализ обучения и деятельности национальных компаний показывает, что на данном этапе эффективность функционирования данной приоритетной формы управления недостаточна. Система корпоративных отношений работает таким образом, что мелкие акционеры, составляющие большую часть их общего числа, не принимают реального участия в управлении компаниями. В результате их интересы игнорируются при ведении акционерного общества и при распределении полученных доходов. Основное противоречие заключается в несовпадении интересов руководителей и акционеров компании, особенно владельцев небольших пакетов акций. В силу несовершенства законодательства в сфере корпоративного управления, где многие аспекты корпоративных отношений не охвачены правовым полем, а также путем прямых нарушений ущемляют интересы и права акционеров [1]. Это касается основных корпоративных прав: на управление корпорацией; на дивиденды (часть прибыли); на долю активов при ликвидации АО; на доступ к информации. Обеспечение прав акционеров непосредственно влияет не эффективность деятельности корпораций, поскольку способствует привлечению значительно более дешевых инвестиционных ресурсов по сравнению с кредитными, стимулирует к активному участию в корпоративном процессе всех его участников, мотивирует работников, регулирует корпоративные отношения в целом. Проблема защиты прав акционеров является актуальной для многих стран мира (даже экономически развитых), где осуществляются соответствующие исследования и разработки по ее преодолению [3].

Сравнительно недавно, с рождением первых акционерных обществ, начались исследования в области корпоративного управления. По мере накопления определенного опыта деятельности компаний необходимо также более глубокое изучение проблем их деятельности. Фрагментарный характер исследования указывает на необходимость системного подхода и полного раскрытия существующих проблем.

Другими словами, внедрение систем корпоративного управления — это не просто средство выживания в современном мире, это путь к процветанию.

Степень разработанности проблемы.

Результаты фундаментальных исследований проблем развития корпоративных отношений отражено в трудах отечественных ученых-экономистов, в частности С. Румянцева, В. Астаповаг, А. Амоши, М. Прокопенка, Е. Иванов и др. [2, 3, 25]

Вместе с тем, дальнейшие исследования требуют совершенствования стратегии корпоративного управления, условий ее формирования и способов оценки экономической эффективности.

Исследование деятельности автопредприятия. Разработка и обоснование ...

... имущественных отношений Удмуртской Республики. Высшим органом управления ИПОПАТ является общее собрание акционеров. Руководство текущей деятельностью предприятия осуществляется единоличным исполнительным органом - ... с возможно меньшими транспортными затратами. Главной целью дипломного проектирования является рациональная работа автобусов. Более конкретной целью является повышение качества ...

корпоративное управление акционерный сектор

Цель и задачи выпускной квалификационной работы.

Для достижения указанной цели необходимо решить следующие задачи:

- рассмотреть становление и развитие понятия «корпоративное управление»;

- проанализировать соблюдение основных прав участников корпоративных отношений;

- провести анализ деятельности ПАО «ВИП-мастер»;

- разработать рекомендации по совершенствованию организации управления правами собственности;

- разработать рекомендации по определению готовности акционерного общества к организационно-экономическому развитию.

Объект и предмет исследования.

Объектом исследования является модель компании, включающая механизмы внутреннего корпоративного управления, сформированные под влиянием государственного регулирования и конкуренции.

Методы исследования.

Для решения поставленных задач использовались следующие методы: логический анализ, метод комплексного сравнения, статистический метод, опрос.

Информационно-эмпирическая база исследования., Практическая значимость выпускной квалификационной работы., Структура выпускной квалификационной работы.

В странах, которые определены как «развитые», корпоративное управление — это почти научная область, тесно связанная с практикой. В этой области накоплены огромный опыт и знания, почти что готовые рецепты, которые позволяют разрешить множество проблем (автор ни в коей мере не утверждает, что все проблемы могут быть решены с помощью готовых рецептов, но если без дополнительных затрат и усилий будут решены хотя бы некоторые, это уже хорошо).

Совсем не обязательно идти по «особому пути» и «изобретать велосипед».

Существует разнородный международный опыт формирования моделей деловых отношений, как минимум три совершенно разных модели, различия которых проявляются как во внешних характеристиках, так и во внутренней логике и основных постулатах. Формирование моделей, которые сегодня представляют собой сочетание деловой практики, юридической поддержки, стандартов этики и корпоративной культуры, происходило в течение 20 века, и их развитие продолжается по сей день.

В Англии, США, Канаде, Австралии полностью доминирует англо-американская модель, основанная на принципе жесткого разграничения собственности и управления, в развитом институте прав собственности. В англо-американской интерпретации собственник является единственным владельцем прав на компанию. Участники корпоративных отношений в этих странах сведены к «узкому кругу»: собственники, руководители и совет директоров. Вмешательство государства в корпоративные дела, если вообще возможно, очень ограничено.

Исторически сложилось так, что британские и американские компании привлекали инвестиционный капитал на фондовом рынке. Более того, после кризиса 30-х в законодательстве этих стран существует ряд норм, во-первых, прямо запрещающим коммерческим банкам заниматься инвестиционной деятельностью, а во-вторых, ограничивающие возможности финансовых институтов владеть большими пакетами акций компаний. В таких условиях финансовые институты превращаются в «портфельных инвесторов», у которых нет достаточных возможностей для вмешательства в текущую ситуацию в компании. Такие инвесторы «голосуют ногами», то есть продают долю при малейшем подозрении на возможные проблемы в будущем. Инвестор, не имеющий возможности контролировать дела компании, крайне чувствителен к доступности информации, к любому внешнему проявлению затруднений, он будет вкладывать средства в акции компании только то, что демонстрирует его дружеское расположение к нему.

Модели корпоративного управления: опыт зарубежных стран и России

... функционирование компаний, и получила название системы корпоративного управления. В настоящее время среди сложившихся различных систем корпоративного управления можно выделить четыре модели, наиболее ярко характеризующие различные подходы к корпоративному руководству: англо-американскую, немецкую, японскую и семейную. ...

Уже из вышесказанного становится очевидным, что для компаний чрезвычайно важны внешние атрибуты качественного корпоративного управления: открытость информации, наличие совета директоров, защищающего интересы акционеров, преимущественно независимый состав и так далее. Институт юриспруденции играет важную роль в существовании англо-американской модели. Более того, юриспруденция является предпосылкой ее существования. Это позволяет компании понять ответственность менеджмента по отношению к акционерам — владельцам. Компания, накапливая прецедентную историю, формирует «законченный контракт».

Страны, в которых действует англо-американская система, являются наиболее активными игроками на международных рынках капитала и пытаются экспортировать свою модель как наиболее рациональную для себя в инвестиционной сфере.

Континентальная европейская модель, напротив, ограничивает в правах владельцев компании, ставя общественные и государственные интересы выше интересов владельцев, вовлекает в корпоративные отношения различные группы стейкхолдеров, например банки, кредиторов, трудовые коллективы, профсоюзы и общественные организации. Не имея гибкость прецедентной системы, европейская модель, однако достаточно эффективно осуществляет контроль над компаниями с помощью строгой финансовой отчетности перед кредитными институтами, государственного вмешательства, а также привлечение различных групп стейкхолдеров в структуру управления компаниями.

В Европе не было разделения между инвестиционными банками и коммерческими банками, более того, сами банки напрямую не ограничивались правом собирать контрольные пакеты акций компаний, становясь практически полноправными собственниками. Традиционным основным источником инвестиционного капитала для европейской компании является банк. Это не означает, что фондовый рынок полностью теряет свою роль источника инвестиционных денег, но его оборот значительно ниже, чем в англо-американской системе.

Если в англо-американской системе менеджер несет ответственность перед собственником, то в европейской ответственность менеджера становится, так сказать, воплощением социальной модели компании, как организации, которая управляется грамотно и принимает учитывать интересы компании, общества.

Европа, в частности Германия, традиционно придерживается двухпалатной системы организации совета директоров, которая почти полностью соответствует формальной структуре совета директоров. Однако верхняя палата — наблюдательный совет, который не включает в себя представителей менеджмента, в обязательном порядке состоит из «заинтересованных кругов», причем трудовой коллектив (не менеджер) должен занимать в нем доминирующее положение.

Японская модель, сформированная под влиянием первых двух и учитывающая национальный колорит, предполагает взаимное проникновение капитала и ориентацию компаний, прежде всего, на общие корпоративные и государственные интересы. При этом руководство компании полностью контролирует их, являясь практически единственными членами однопалатного совета директоров.

Управление деятельностью функционального подразделения туристического ...

... другими аспектами, повысит репутацию отеля 2. Характеристика туристического предприятия Общая площадь Гостиничного Комплекса: 1 230 кв.м. ... Стратегическое планирование - это одна из функций управления, которая представляет собой процесс выбора целей организации ... творческих способностей. Сформировать первичные умения обработки информации, работы с нормативными и законодательными актами, справочной ...

Каждая модель определяет способ устранения противоречий в соответствии с основными принципами и включает механизмы контроля над компаниями и общего управления деловыми отношениями со стороны компании.

Отечественная правовая система соответствует системе европейского (кодифицированного) права. Так, структура совета директоров практически полностью (формально) повторяет аналогичную структуру в европейских

На данном этапе развития отечественного корпоративного управления использование немецкой модели в полном объеме является неэффективным, поскольку отечественная банковская система не располагает достаточными инвестиционными средствами для развития компаний, и, кроме того, не имеет возможность осуществлять функции главного контролера. Кроме того, структура собственности компаний должна быть на определенном уровне, чего в настоящее время не наблюдается.

В таких условиях с большой долей вероятности банки станут собственностью крупных промышленных и финансовых групп. Кроме того, менеджеры, для которых государственные интересы ограничиваются уплатой налогов, считают компании, которым они управляют, своей фактической собственностью.

Кроме того, основным источником иностранного инвестиционного капитала для отечественных компаний являются именно страны с англо-американской системой деловых отношений. Общество и бизнес испытывают сильное давление с их стороны, чтобы они применяли англо-американскую практику.

Для успешного внедрения англо-американских практик на фондовом рынке необходимо решить проблемы, аналогичные проблемам нынешней банковской системы. Поэтому установление прав собственности находится на начальной стадии становления, законодательная система несовершенна и, прежде всего, не подходит для принятия данной модели. Менеджеры, обученные в условиях жесткой конкуренции, не полностью понимают необходимость раскрытия информации, прозрачности и уважения к акционерам.

В этом случае выход может быть только один — необходимо изучать международный опыт, научиться досконально разбираться в тонкостях украинских отношений собственников и менеджеров и заниматься строительством собственной модели корпоративного управления, учитывающий национальные особенности, отвечает национальным интересам и способствует экономическому росту и процветанию.

Современный мир развивается в направлении создания глобальной экономики, в которой товары, услуги, финансовый капитал, информация, знания, идеи свободно пересекают географические границы государств.

Процесс глобализации, происходит в современном мире, задает мощный импульс развитию интеграционной хозяйственной деятельности на уровне субъектов хозяйствования, а растущий уровень международной конкуренции заставляет субъектов хозяйствования искать пути объединения потенциалов в борьбе за выживание и рыночное сотрудничество. Практика показывает, что интегрированные бизнес-структуры составляют основу современной экономики.

Под понятием «юридическое лицо» понимают не только акционерные общества, выступают как самостоятельные юридические лица, но и группы юридических или самостоятельных хозяйственных предприятий, ведущих совместную деятельность на основе консолидации активов или договорных (контрактных) отношений для достижения общих целей.

Создание крупных высокотехнологичных корпоративных структур имеет ряд немаловажных преимуществ по сравнению с предприятиями малого и среднего бизнеса и играет значительную роль в формировании эффективной структуры экономики Украины и в усилении экономической и научно-технической интеграции. Тенденция к объединению субъектов предпринимательства отражает объективную потребность в их развитии. Крупные компании способствуют устойчивости экономического сотрудничества как на внутреннем, так и на внешнем рынке, координируя деятельность промышленных структур с помощью инструментов внутрифирменного управления, что, в свою очередь, требует изучения механизма корпоративного управления.

Вместе с тем для дальнейшего исследования необходимы сущность стратегии корпоративного управления, условия ее формирования и методы оценки экономической эффективности. В частности важной задачей является разработка научно-методических положений, определяющих организацию корпоративного управления, рекомендаций по выбору системы корпоративного управления, а также рекомендаций по заинтересованности работников-собственников в результатах деятельности ПАО (корпораций).

Исходя из актуальности данных вопросов, приоритетной задачей является определение условий и факторов эффективного функционирования бизнес-ассоциаций в Украине, а также анализ существующих систем корпоративного управления с целью выбора наиболее совершенной.

Началом формирования корпоративных объединений считают масштабное осуществление бесплатной приватизации, которая привела к созданию на многих предприятиях акционерных моделей, характерной чертой которых является доминирующая роль акционеров — работников ПАО.

Однако, как оказалось, на практике такой подход не всегда помогает стимулировать более эффективную работу ПАО, и пока частная собственность в виде тех акционерных обществ, которые созданы в процессе приватизации, не доказала своего преимущества перед государством. Во многом это связано с низким уровнем организации корпоративного управления компаний, в результате чего они постоянно сталкиваются с конфликтными ситуациями.

Опыт приватизированных компаний показывает, что объективный конфликт между менеджментом компаний и их акционерами препятствует эффективному сотрудничеству в рамках публичных компаний с ограниченной ответственностью. Чтобы разобраться в спорах, которые возникают при управлении ПАО, необходимо более подробно рассмотреть типовые группы акционеров украинских предприятий.

Во-первых — государство-акционер. В госсобственности как правило закрепляются пакеты акций в размере 50% + 1 акция и 26% + 1 акция (главным образом это касается стратегически важных предприятий).

Поэтому государство старается оставаться основным собственником бизнеса или влиять на самые важные решения. Государственные акции, размер которых превышает размер этих пакетов, продаются частным инвесторам.

Вторая группа, которая, в отличие от государственного акционера, сейчас присутствует во всех приватизированных ПАО, — это акционеры, руководители предприятий. Главный интерес представителей этой группы — сохранить свои позиции и власть в акционерном обществе.

Для многих руководителей власть гораздо важнее, чем, например, получение дивидендов по акциям.

В третью группу вошли акционеры — работники предприятия. Его представители стали владельцами долей в «родных» объектах по нескольким причинам. Среди них: желание стать совладельцем ПАО и получать дивиденды по акциям; пропаганда или давление руководителей предприятий, которые угрожали работникам приходом внешнего инвестора, что может быть опасным для общества; пребывания на предприятии коллектива арендаторов, которые осуществляли аренду предприятия с правом выкупа; отсутствие квалификации для оценки возможностей других предприятий.

Эта группа практически лишена самостоятельности, что вызвано некомпетентностью и зависимостью от руководства ПАО [38].

Среди других акционеров ПАО, прежде всего, необходимо выявить стратегических инвесторов, которые вполне сознательно купили значительные пакеты акций для получения контроля над компанией. Действия этих акционеров во многих случаях также характеризуются определенной жесткостью. В частности, с их появлением в компании может произойти смена менеджмента, что не всегда положительно сказывается на производственном процессе. Вмешательство таких владельцев в деятельность ПАО часто происходит за счет других более мелких акционеров.

Наиболее незащищенной группой акционеров являются юридические лица (портфельные инвесторы) и физические лица, обладающие незначительными пакетами акций. Эти акционеры в первую очередь заинтересованы в развитии предприятия, повышении ликвидности акций и росте их рыночной стоимости. Только благодаря этому они смогут получать приличные дивиденды выгодно продавать акции. Однако в связи с приведенными выше злоупотреблениями со стороны других групп мелкие акционеры не имеют возможности реально влиять на работу предприятий.

Существуют и другие факторы, мешающие нормальному развитию ПАО. К ним следует отнести закрытость фондового рынка на получение полной информации об эмитентах акций. Отсутствие открытой информации о владельцах акций не дает возможности адекватно реагировать на изменения ситуации в структуре собственников, согласовывать свою политику в ходе подготовки акционерного собрания.

Также на рынке остается вполне реальная возможность получить акции во владение другим путем, чем купля-продажа, например, способом взятия обязательств наладить работу объекта. Однако обещания не всегда воплощаются в жизнь. Так, в последнее время получило распространение изъятия практически всего имущества предприятия в налоговом залоге с последующим его распродажей за бесценок [2].

По нашему мнению, одним из важнейших факторов эффективного развития корпоративных отношений являются отношения внутри предприятия или корпоративная культура. К сожалению, сегодня эти отношения еще далеки от должного уровня за постоянных конфликтов между менеджментом предприятия и его акционерами, между владельцами малых и больших пакетов акций, между стратегическим инвестором и другими акционерами. Пока эти отношения не выйдут на цивилизованный уровень, ни о каком развитии корпоративного управления говорить нельзя.

Анализ приведенных выше теоретических разработок позволил установить существование различных взглядов на корпоративное управление, сформировавшиеся во многом под влиянием агентской теории. В ее основе — расхождение интересов менеджмента и владельцев компании, что влечет дополнительные расходы, названные агентским затратами. Суть проблематики корпоративного управления долгое время составлял поиск действенной системы корпоративного управления. Так, в свое время возникла контрактная теория фирмы, направленная на решение агентской проблемы: между акционерами как поставщиками капитала и менеджерами как управляющим этим капиталом должен быть заключен контракт, который наиболее полно оговаривает все права и условия отношений сторон.

Анализ проблем бизнеса различных корпораций показывает, что их наличие связано не с дисбалансом власти, а с ложными стратегическими решениями. Баланс власти — лишь необходимо и достаточно важная основа для построения эффективной системы корпоративного управления. Сущность же системы заключается в эффективности решений, прежде всего стратегических. Система корпоративного управления должна быть построена таким образом, чтобы она могла предупреждать появление стратегических ошибок, а при их возникновениях — эффективно их корректировать. В результате процесс принятия стратегических решений должен быть существенно изменен.

Стратегические решения должны особенность — процесс их разработки не менее важен, чем результат. Более того, формулировка стратегических решений часто звучат довольно банально, скрывая в себе огромный набор предположений, которые были сделаны в процессе разработки стратегии. Это приводит к существенной сложности контроля реализации стратегических решений, если контролирующий орган не был привлечен к разработке стратегии [2, 43].

В стратегически ориентированной системе корпоративного управления крупные акционеры, институциональные инвесторы, члены совета директоров должны быть привлечены к разработке стратегических решений вместе с менеджментом.

Учет различий между двумя существующими системами корпоративного управления позволяет более детально изучить процессы в корпоративной среде.

Сравнительные характеристики сбалансированной и стратегически ориентированной системы корпоративного управления приведены в таблице 1.1.

Таблица 1.1 — Сравнительная характеристика систем корпоративного управления

|

Системы корпоративного управления |

Роль совета директоров |

Основные характеристики |

|

1. Сбалансированная система |

Назначать, контролировать и, когда обходимо, заменять менеджмент |

— Достаточность власти для осуществления контроля менеджмента и его эффективной оценки; Независимость как механизм откровенной оценки менеджмента и устранения неэффективных компромиссов; Процедуры оценки деятельности менеджмента базируются на активном использовании внешних членов совета директоров; Распределение позиций генерального директора и председателя совета; Практика проведения заседаний совета без участия генерального директора; Комитеты независимых директоров для оценки генерального директора; Понятные, недвусмысленные суждения об эффективности работы генерального директора |

|

2. Стратегически ориентированная система |

Создание эффективной системы принятия решений по коротким циклам идентификации и коррекции ошибок |

— Источник экспертных знаний для улучшения решений; Заинтересованность и ориентация на рост стоимости; Процедуры, стимулирующие открытые обсуждения, информированность членов совета директоров и вовлеченность заинтересованных акционеров; Совет формируется по сферам компетентности; Регулярные встречи с крупными акционерами; Члены совета имеют право на получение информации от каждого сотрудника компании |

Сбалансированная система корпоративного управления практически неработоспособна в динамической неустойчивой разбалансированной корпоративной внешней среде. Стремление к эффективности в рамках такой системы предполагает только один путь — концентрацию капитала — и тем самым существенное снижение конфликта интересов. Фактически это путь постепенного вывода за рамки корпоративных процессов носителей других интересов. Именно поэтому искусственно созданные в процессе приватизации компании открытого типа дрейфовали в 1990-е годы в сторону превращения в компании с существенно сконцентрированной собственностью, моделирующие закрытые корпоративные отношения. Перейдя в это состояние, компании практически устранили преимущества и работоспособные механизмы сбалансированной системы корпоративного управления. Совет директоров при этом теряет роль проводника баланса интересов. Она может оставаться пассивным органом управления, существующим только как дань формальным нормам, или трансформироваться в стратегически ориентированный орган управления. Если сравнивать сбалансированную и стратегически ориентированную системы, то первая из них предполагает эффективность мониторинга, а вторая — эффективность решений. Основным стратегическим ориентиром является устойчивый рост стоимости акционерного капитала. В этом случае проблема сводится к стратегическому управлению стоимостью компании.

Отечественная система корпоративного управления находится в стадии становления и отражает черты, присущие моделям акционерного, банковского, семейного и государственного капитализма. Для каждого из подходящих способов корпоративного управления характерны свои сильные и слабые стороны, а также особенности агентских издержек. Обычно в рамках одной юрисдикции устанавливается доминирование какого-либо одного способа. Это позволяет на законодательном уровне компенсировать его недостатки и характерные агентские расходы.

Однако параллельное существование в рамках одной юрисдикции совершенно противоположных типов управления может привести к снижению эффективности законодательного регулирования системы корпоративного управления. В данном разделе работы описываются три основных типа корпоративного управления, а также указывается на потенциальные противоречия между ними и возможные последствия.

Согласно стандартному определению, корпоративное управление — это выбранный компанией способ самоуправления, должен обеспечивать защиту прав финансово заинтересованных лиц, к которым относятся акционеры, сотрудники и кредиторы. С теоретической точки зрения, это комплексная система внутренних и внешних механизмов, направленная на оптимизацию структуры агентских отношений с целью осуществления справедливого баланса интересов различных владельцев капитала, эффективного инвестиционного процесса и роста стоимости компании. Однако при сравнительном анализе различных типов корпоративного управления оно часто понимается более широко, как правила распределения капитала внутри фирм и между ними. Система корпоративного управления устанавливает: кому доверено и с помощью, каких институтов организовано управление распределением и использованием капитала в обществе, кто инвестирует в компании, какой тип инвестиций они делают и как распределяется прибыль от этих инвестиций. В разных странах существуют разные способы корпоративного управления и, соответственно, разные пути аккумулирования и распределения капитала, которые во многом определяются моделью капитализма, получает преимущественное развитие. Исследователи выделяют следующие «модели» капитализма и соответствующие им типы корпоративного управления.

Акционерный капитализм (Shareholder Capitalism).

В наиболее чистом виде акционерный капитализм развит в США и Великобритании. Населения осуществляет сбережения путем инвестирования в корпоративные акции и облигации. Фирмы продают инвесторам ценные бумаги и на вырученные средства строят заводы, покупают оборудование и развивают технологии. Чтобы инвесторы купили ценные бумаги, они должны верить, что фирма управляется эффективно и честно. В этих странах корпоративное управление находится в руках генеральных директоров (СЕО) и других профессиональных менеджеров. Инвесторы коллективно осуществляют мониторинг управления, а цена акций отражает их консенсус относительно его качества. Однако данная система имеет свои издержки. Мониторинг качества корпоративного управления каждой фирмы требует значительных ресурсов в масштабах всей экономики. Биржи и законодательство страны помогают снизить их для инвесторов, требуя, чтобы фирмы в обязательном порядке раскрывали финансовую информацию, запрещая менеджерам манипулировать акциями своих компаний. Акционеры могут привлекать к судебной ответственности менеджеров, которые нарушают эти нормы. В случае, если менеджеры не выполняют своих обязанностей, акционеры-рейдеры, получив значительный пакет акций компании, могут переизбрать совет директоров и поменять руководство.

Семейный капитализм (Family Capitalism) и семейные бизнес-группы. Этот способ корпоративного управления имеет давние исторические традиции и является самым распространенным в мире. Он превалирует во многих странах Азии и Латинской Америки, а также широко представлен в таких развитых государствах, как Италия, Швеция, Канада, Франция. При этой модели капитализма управления крупнейшими корпорациями доверено членам нескольких богатейших семей страны. Капитал аккумулируется и распределяется по семейным каналам. В стране с функционирующим фондовым рынком семейные фирмы могут представлять его значительную часть, однако контроль над такими бизнесами-группами всегда остается в руках членов семьи.

Банковский капитализм (Bank Capitalism).

В данной системе население осуществляет сбережения с помощью банковских депозитов. Затем банки выдают кредиты компаниям на развитие их бизнеса. Банки также могут инвестировать в компании с помощью прямой покупки их акций и облигаций. При такой модели капитализма мониторинг корпоративного управления в компаниях осуществляется представителями банка. Если банкиры недовольны качеством управления, они могут отказать компании в кредите и лишить ее доступа к капиталу. При правильных решениях банкиров система характеризуется эффективным распределением капитала. Однако если несколько ключевых банков сами страдают от плохого корпоративного управления, то негативные последствия для всей экономики могут быть весьма серьезными. Банковский капитализм обеспечил быстрые темпы роста в послевоенной Германии и Японии.

Государственный капитализм (State Capitalism).

При данной системе население осуществляет сбережения посредством уплаты налогов, а капитал для развития бизнеса предоставляет государство. Сотрудники государственного аппарата контролируют руководство корпораций. В качестве примера можно привести фашистские режимы в Германии, Италии, милитаристский режим в Японии. Более демократичные варианты государственного капитализма сыграли значительную роль в промышленном развитии Канады, Индии, Японии. Если государственные чиновники являются честными и компетентными, они могут способствовать оптимальному принятию решений корпорациями. Однако если чиновники недостаточны способности и знаниями или принимают решение в интересах отдельных групп, то это может вызвать значительные отклонения от корректного управления в корпорациях.

Для каждого типа корпоративного управления характерна своя форма агентских издержек. Они возникают, когда права собственности в корпорации отделяются от прав контроля. Права собственности выражаются в участии в акционерном капитале корпорации и проявляются в правах на денежные потоки, генерируемые корпорацией. Права контроля проявляются в реальном управлении корпорацией и участия в принятии основных корпоративных решений. Хотя в любой стране одновременно существуют различные способы корпоративного управления, в рамках одной юрисдикции чаще всего устанавливается превалирование какого-либо одного.

Американские корпорации имеют, как правило, одноуровневую структуру собственности. Рассмотрим в качестве примера типичную американскую корпорацию Minnesota Mining and Manufacturing Company (ЗМ).

Компания 390 млн. акций, 99% которых принадлежат акционерам, что приобрели их на публичном фондовом рынке. Акционерами компании являются как отдельные лица, так и инвестиционные фонды. Примерно 1500000 акций, или менее 1%, принадлежат инсайдерам компании — менеджерам и членам совета директоров. Самым крупным акционером является инвестиционная компания, владеющая 30 млн., или 7,7% всех акций. Только она имеет достаточно большой пакет акций для обязательной регистрации в Комиссии по ценным бумагам и биржам (SEC).

Семьи основателей не играют никакой роли в управлении компанией, а принадлежащая им доля акций настолько мала, что не требует регистрации в SEC. Бизнес-групп практически нет. Фирмы, прошедшие листинг на бирже, как правило, не обладают на постоянной основе акциями других компаний, имеющих листинг на бирже.

Индивидуальные акционеры имеют права на денежные потоки и формальные права контроля. Однако реальные права контроля принадлежат менеджерам компании

Компания финансируется многочисленными акционерами, а управляется профессиональными менеджерами. Согласно американской модели, корпоративное устройство является экономически эффективным, если оно генерирует максимально возможную прибыль для всех финансово заинтересованных лиц: акционеров, кредиторов, сотрудников, клиентов, налоговых органов, а также людей, чье положение может быть возбуждено деятельностью корпорации. Однако поскольку контракты корпорации со всеми финансово заинтересованными сторонами, кроме акционеров, четко определенными и юридически зафиксированными, то эффективность корпоративного устройства оценивается по максимизации акционерной стоимости компании.

Основной источник проблем корпоративного управления в американской модели — дисперсное (раздробленное) владение акциями. Предполагается, что менеджеры (агенты) должны действовать в интересах собственников-акционеров фирмы. Но поскольку акционеры являются дисперсными, то есть каждый обладает только небольшим пакетом акций, то у них нет достаточной мотивации для активного участия в контроле над менеджерами. Поэтому реальный контроль над корпорацией сосредотачивает в руках менеджеров, которые начинают действовать в собственных интересах. В этом случае считается, что фирма имеет агентские расходы. Это снижает мотивацию инвесторов делать вложения, ограничивает деятельность фирмы и приводит к значительному удорожанию стоимости капитала. Существуют пять основных способов решения проблемы дисперсных акционеров и связанных с этим агентских издержек.

Сочетание интересов менеджеров и акционеров путем разработки мотивационных контрактов для менеджеров и получения ими пакетов акций. Этот способ заключается в структурировании оплаты топ-менеджеров таким образом, чтобы их интересы совпадали с интересами акционеров. Чаще всего оплата топ-менеджера состоит из трех частей: базовая зарплата, бонус, связанный с краткосрочными результатами деятельности компании (по результатам годовой финансовой отчетности), и опционы, чья стоимость определяется долгосрочной эффективностью компании. Кроме этого, топ-менеджеры получают в собственность пакет акций компании.

Считается, что стоимость фирмы должна повышаться по мере увеличения доли акций в собственности менеджеров, потому что они начинают уделять этому больше внимания. Однако, как показали многочисленные исследования, рост стоимости фирмы происходит, только если топ-менеджеры владеют незначительным количеством акций. При дальнейшем увеличении пакета акций происходит так называемый эффект «окапывание», то есть менеджеры начинают чувствовать себя защищенными от давления со стороны других акционеров.

Мониторинг топ-менеджеров независимым от них советом директоров. Другим способом решения проблемы дисперсного владения акциями является формирование совета директоров, представляющим интересы акционеров и которому подотчетны топ-менеджеры. Наличие совета директоров является обязательным для регистрации компании в корпоративной форме, а наличие независимых директоров — необходимым условием листинга компании на бирже. Акционеры делегируют свои права совету директоров, осуществляет контроль над корпорацией. Совет директоров отвечает за выбор и назначение генерального директора, разрабатывает компенсационные контракты для топ-менеджеров и может сместить тех, кто не справляется со своими обязанностями.

Механизм враждебного поглощения. В случае если деятельность совета директоров по контролю над компанией неудовлетворительная или он начинает действовать в интересах не акционеров фирмы, а ее менеджеров, то может применяться один из самых радикальных механизмов дисциплинирования и смены руководства компании — механизм враждебного поглощения. Поскольку он связан со значительными затратами, то даже в США и Великобритании он используется сравнительно редко и практически не используется в других странах. В этом случае корпоративный рейдер делает акционерам фирмы предложение скупить акции по тендерной цене. Поглощение считается успешным, если рейдер сумеет купить более 50% голосующих акций компании, что позволяет ему сместить совет директоров и назначить новое руководство. Этот механизм предполагает временную концентрацию собственности и замену неэффективного менеджмента компании. Как правило, после смены руководства и реструктуризации акции вновь поступают на фондовый рынок и переходят в дисперсное владение.

Активизм институциональных инвесторов. Менее радикальным способом воздействия на совет директоров является активизм институциональных инвесторов. В последнее время резко повысилось значение институциональных инвесторов (паевых и пенсионных фондов, страховых компаний) в системе корпоративного управления всех стран. Институциональные инвесторы имеют в своем управлении около 60% всего акционерного капитала в странах, где сложилось сообщество институциональных акционеров, способных реально влиять на корпоративное управление и формулировать программу его реформирования. Например, один из крупнейших пенсионных фондов США CALPERS (пенсионный фонд государственных служащих штата Калифорнии) разработал подробную процедуру оценки деятельности совета директоров. Эта процедура применяется ко всем компаниям, в которые инвестирует пенсионный фонд.

Корпоративное законодательство. Для того чтобы решить проблемы, вызываемые агентскими издержками, в США и Великобритании было разработано специальное корпоративное законодательство. Фидуциарные обязанности топ-менеджеров четко определены, и в случае их нарушения акционеры могут совершить судебный иск для компенсации причиненного им ущерба или для блокирования решений топ-менеджеров, ущемляющих их интересы.

В это время система корпоративного управления в Украине находится в стадии становления и отражает черты, присущие моделям акционерного, банковского, семейного и государственного капитализма. В этом разделе мы рассмотрели основные черты корпоративного управления в рамках американской модели акционерного капитализма, а также особенности, присущие семейном капитализма.

Несмотря на стабильный рост валового внутреннего продукта на 7% в 2012 г., 3,3% — в 2013 г., и 7,7% — в 2014 г. , экономика Украины проходит этап трансформации к рыночной и все еще остается по своей сути переходной, о чем свидетельствуют, в первую очередь, слабая рыночная инфраструктура, нестабильная и несовершенная нормативная база, активное административное регулирование экономики, вредит созданию конкурентной среды. Вследствие того, что в стране не сформировались эффективно действующие рыночные механизмы регулирования экономики, не истек процесс перераспределения собственности, а не сложились и модели корпоративного управления и контроля.

Организационным формированием корпоративного типа, как сложным системам, наряду с характерными для всех предприятий на этапе трансформации экономики противоречиями, присущи и некоторые специфические особенности, которые, при определенных обстоятельствах, могут стать причиной конфликтов и кризиса на предприятии, а, с другой стороны, могут сыграть в качестве ключевого фактора успеха и стимула развития.

Несоответствие существующей системы корпоративного контроля запросам современной системы корпоративного управления обусловила проведение исследований для уточнения сущности, задач, субъектов и объектов корпоративного контроля.

Корпоративный контроль — специфическая форма контроля в корпорациях, он охватывает не только внутренние управленческие взаимоотношения, но и внешние. Корпоративный контроль невозможно рассматривать в узком смысле, его следует рассматривать с позиций диалектического развития, различных точек зрения и во взаимосвязи с другими управленческими функциями.

Важно отметить, что акционеры, кредиторы, общественность, государственные органы не управляют АО в общеобразовательных принятом смысле (производством, сбытом, персоналом), а влияют на него в основном за счет тех элементов, которые являются объектами их интересов. Функции управления планирования, организации, мотивации, контроль и координацию осуществляют менеджеры. Термин «контроль» как функция управления имеет другой смысловой оттенок, чем этот же срок, который определяет взаимоотношения АО и его акционеров. Как функция управления, контроль — это управленческая деятельность, задача которой заключается в количественной и качественной оценке и учете результатов работы организации. В этом контексте контроль устанавливает степень соответствия (факта плана или норме), то есть имеет информационный, оценочный аспект.

Контроль, осуществляемый по хозяйственным обществом владельцами, руководством и государственными органами, имеет целью предоставления надежной информации заинтересованным лицам (акционерам, руководству, инвесторам, работникам, обществу) и обеспечения защиты и сохранения ценных ресурсов, и особенно вложенного капитала. Контроль осуществляется системой, при условии надлежащего функционирования включает правовой режим, принятия управленческих решений, права собственников, надежную финансовую отчетность и корпоративную культуру.

Фактически систему корпоративного контроля можно также рассматривать как систему «сдержек и противовесов», которая необходима для обеспечения консолидированной функционально управленческой конфигурации предприятия, когда соблюдается принцип институционального распределения и функционального взаимодействия ветвей власти. Эффективная система сдержек и противовесов, определяет полномочия каждого участника корпоративных взаимоотношений, равенство их прав является составной частью корпоративного управления и построена на общих принципах раскрытия информации, подотчетности руководства, распределения обязанностей и должного внутреннего контроля.

В. Миловидов и И. Шиткина корпоративный контроль определяют как владение таким количеством прав в акционерном обществе, который обеспечивает постоянное влияние на принятие управленческих решений, определения и формулировки таких решений. Таким образом, контроль в этом определении ассоциируется с собственностью на акции и возможностью управления такой собственностью.

С таких позиций подходят к определению понятия корпоративного контроля и большинство отечественных исследователей, понятие системы корпоративного управления отождествляют с понятием системы корпоративного контроля и проводят ее разветвления на инсайдерскую и аутсайдерскую или англо-американскую, западноевропейскую (немецкий), и японский, добавляя в этот перечень переходную, присущую странам с переходной экономикой. Такой подход свойственен для работ В. Евтушевського, г. Козаченка, А. Воронковои, Е. Коренева и других [12]. При этом авторы не учитывают, что система управления, характерная предприятию, предопределяет характер осуществления управленческой функции контроля в корпорации, а, следовательно, отождествлять эти два понятия некорректно.

О. Радигин, М. Старовойтов относят корпоративный контроль в один из ключевых механизмов корпоративного управления, рассматривая концентрацию пакета акций как корпоративный контроль, переход которого путем слияния или поглощения можно использовать для повышения эффективности корпоративного управления.

Г. Назарова делает вывод, что проблема контроля над собственностью определяет характер взаимоотношений между субъектами корпоративного контроля и именно присущие украинскому обществу отношения собственности обусловливают распределение власти, политику каждого предприятия и его стратегическое развитие. Т. Долгопятова тоже соглашается, что в рыночных условиях механизмы корпоративного управления направлены на обеспечение реализации прав собственности и формирования соответствующих структур корпоративного контроля.

Поскольку в научной литературе отсутствует единый подход к определению понятия корпоративного контроля, а существующие определения могут быть подвергнуты критике, мы предлагаем следующие определения понятия корпоративного контроля и системы корпоративного контроля.

Корпоративный контроль — это управленческая функция корпорации, заключается в осуществлении оптимальным с точки зрения затрат ресурсов и достижения ожидаемых результатов путем отслеживания отклонений и коррекции управленческих решений, влияющих на баланс интересов участников корпоративных отношений, обеспечения эффективной обратной связи, то есть функции «деятельность корпорации — владелец».

Система корпоративного контроля это составляющая система корпоративного управления, предназначенная для сбалансирования интересов участников корпоративных отношений в процессе их участия в корпоративной деятельности, основными подсистемами которой выступают системы внешнего и внутреннего контроля, включая подотчетность и коммуникации.

Задача системы корпоративного контроля состоит в выявлении отклонений от действующих законов, стандартов, а также нарушений принципов корпоративного управления, а, следовательно, законности, эффективности, целесообразности и экономичности управления ресурсами, и в приведении системы корпоративного управления к функционированию в нужном русле. Отношения корпоративного контроля проявляются и в выявлении отклонений от принятых в обществе, определенных действующим законодательством и нормативно-правовыми документами акционерного общества стандартов корпоративного поведения.

По нашему мнению, консолидированная и гибкая система корпоративного контроля состоит из двух внутренней и внешней подсистем — и соответствующих компонентов:

Внешняя подсистема корпоративного контроля включает:

Систему регулятивных органов, полномочия и обязанности которых, критерии взаимоотношений с участниками рынка четко определены, как и обеспечена прозрачность иерархии взаимоотношений между ними;

Систему детальных стандартов деятельности участников, прав инвесторов, корпоративной практики;

Широкую диверсифицированную систему санкций, которые могут применяться к нарушителям действующего законодательства, стандартов корпоративного поведения, баланса интересов заинтересованных в деятельности АО человек. При этом меры ответственности должны быть не только четко определены в действующем законодательстве и внутренних нормативных документах АО, но и варьироваться от очень умеренных до очень жестких;

Систему раскрытия информации (или обеспечения прозрачности деятельности компании) в интересах заинтересованных в деятельности АО человек.

Внутренняя подсистема корпоративного контроля включает систему рационального распределения власти и ответственности (обязанностей и подотчетности) и систему надлежащего внутреннего контроля.

Внутренний контроль, как управленческая функция, осуществляется на всех уровнях управления. Система внутреннего контроля, как отмечает В. Бурцев, ориентируется на обеспечение устойчивого положения корпорации на рынке; признание организации субъектами рынка и общественностью; на своевременную адаптацию систем производства и управления организацией к динамичной внешней среде.

Внутренний контроль организации предполагает определение фактического состояния объекта контроля, сравнение фактических данных с запланированными, оценку выявленных отклонений и степени их влияния на функционирование организации; выявление причин зафиксированных отклонений; создание информационной базы для принятия корректирующих решений.

Таким образом, целью внутреннего контроля в корпорации является информационное обеспечение системы корпоративного управления для формирования эффективных решений по дальнейшему ее функционирования и развития.

В. Бурцев особенностью внутреннего контроля считает его двойственную роль в процессе управления организацией, а именно, что в результате глубокой интеграции контроля и других элементов процесса управления на практике невозможно определить круг деятельности для рабочего таким образом, чтобы он относился только к одному элемента управления без его взаимосвязи и взаимодействия с контролем. Поэтому все управленческие функции интегрированы с контрольной и элемент контроля присутствует на каждой стадии управления.

То есть, внутренний контроль организации является неотъемлемым элементом каждой стадии процесса управления; «Отдельной» стадией, которая обеспечивает информационную прозрачность на предмет качества хода процесса управления на всех других стадиях. Итак, хотя функция контроля глубоко интегрирована с другими функциями управления, вместе с тем существует информационная интеграция внутри функции контроля. Интеграция контроля и других функций на одном уровне управления — это горизонтальная интеграция, а информационная интеграция функций контроля на различных уровнях управления (контроль на уровне подразделения организации) — это вертикальная интеграция. В результате интеграции по горизонтали достигается согласование отдельных элементов управления с целью решения определенной управленческой проблемы или достижения определенной цели управления. При вертикальной интеграции функция контроля реализуется на разных уровнях управления, но на основе одной и той же информации, обобщается. Вертикальная интеграция необходима для контроля со стороны высшего уровня системы управления.

Система внутреннего контроля в корпорации включает:

структуру управления, которая способствует обмену информацией и определенной коллегиальности при принятии решений, чтобы избежать излишней концентрации власти, что может повысить риск злоупотреблений или мошенничества;

порядок выявления конфликта интересов, который касается руководителей или других должностных лиц компании, и информирование об этом коллегиальных и выборных органов управления и в соответствующих случаях акционеров;

порядок, который обеспечивает руководству эффективный контроль над деятельностью компании и, в частности, за движением денежных средств;

наличие квалифицированных внутренних ревизоров и контролеров, которые отвечают за проверку соблюдения установленного внутреннего распорядка, подотчетных коллегиальным и / или выборным органам управления обществом, а также контроль над всеми аспектами соблюдения нормативных актов, надлежащей профессионального поведения и добросовестной деловой практики;

участие независимых внешних аудиторов, которые берут на себя ответственность за аудиторскую проверку отчетности компании, анализ и подтверждение качественности финансовых систем и процедур компании, а также контроль за соблюдением правил, применяются. В идеальном случае аудиторы также могут выполнять функции по подготовке отчета о достижениях компании в области соблюдения сформулированных ею принципов корпоративного управления и деловых норм.

Достижения вышеупомянутых целей системы внутреннего контроля возможно при условии внедрения на предприятии системы контроллинга, которая предусматривает эффективное сочетание управленческих функций планирования, регулирования и контроля.

Формальное наличие всех необходимых элементов корпоративного управления на практике не обеспечивает признание принципа распределения прав собственности и контроля. Поэтому О. Радигиним в научной литературе введено понятие «аморфной» системы корпоративного контроля, которая характеризуется отсутствием реальных признаков контроля даже при наличии контроля неформального, что делает невозможным заинтересованность в инвестировании в такое предприятие. В случае аморфной системы контроля, даже с реальной концентрацией контроля определенного субъекта, исчезают как ответственность за состояние дел в компании, так и контроль со стороны акционеров за менеджментом. В то же время отсутствуют и внешние механизмы корпоративного контроля — правовые и рыночные, которые бы обеспечили такие важные для привлечения инвестиций отработанные механизмы защиты прав инвесторов.

Именно поэтому, по нашему мнению, в основу типологии корпоративного контроля должна быть возложена сущностный признак, а именно уровень концентрации реального, а не формального контроля в наружных и внутренних участников или коалиций лиц, имеющих возможность осуществлять контроль за принятием управленческих решений в компании.

При этом мы считаем, что о реальности контроля можно говорить только в том случае, если у других участников корпоративных отношений сохраняется интерес к приобретению права собственности или «захват» контроля. Если возможность осуществления контроля одним участником не вызывает заинтересованности в другой, это означает, что такой контроль формальный и в реальности никакого решающего влияния на принятие управленческих решений в корпорации такой участник не будет.

Исходя из этого, считаем, что корпоративный контроль можно определить и как возможность быть участником рынка корпоративных интересов, то есть контроль — это владение интересом, который вызывает интерес других субъектов корпоративных отношений в его приобретении.

Если право собственности, а, следовательно, и контроля, имеет свою стоимость, продается и покупается на рынке корпоративного контроля, то таким же образом интерес субъекта корпоративных отношений имеет стоимость и может продаваться или покупаться на рынке корпоративных интересов. Итак, рынок корпоративных интересов — это специфическое экономическое явление, как экономическая категория — это совокупность отношений, возникающих в связи с отказом одного из участников корпоративных отношений от реализации своего интереса в пользу реализации интереса иного заинтересованного лица за определенную выгоду.

В процессе исследования механизмов перераспределения прав собственности на рынках корпоративного контроля мы пришли к выводу, что рынок корпоративного контроля не только является механизмом получения контроля над корпорацией. Конъюнктура рынка корпоративного контроля напрямую влияет на конъюнктуру рынка корпоративных интересов.

Рынок корпоративного контроля является непременным и важным элементом корпоративного механизма. Здесь происходит переход права собственности на корпорацию, взаимодействуют субъекты корпоративных отношений. Итак, рынок корпоративного контроля — это специфическое экономическое явление, как экономическая категория — это совокупность отношений, возникающих в связи с переходом права собственности на корпорацию.

Рынок корпоративных интересов, как и рынок корпоративного контроля, является абстрактной надстройкой над вполне материальным фондовым рынком, на котором на бумаге оформляется переход прав собственности на корпорацию. Однако рынок и корпоративного контроля, и корпоративных интересов не ограничивается рамками фондовой биржи и самой корпорации: недаром столь широк круг субъектов корпоративных отношений, которые прямо или косвенно могут влиять на принятие стратегически важных решений в корпорации, а, следовательно, является субъектами корпоративного контроля.

Да, и акционеры, и менеджеры, и кредиторы, и поставщики, и потребители, и государство, и общественность имеют собственные корпоративные интересы, то есть, заинтересованы в получении определенных выгод через осуществление контроля над корпорацией. Интересы у них разные и одновременно реализованы быть не могут. Поэтому каждый субъект корпоративных отношений оценивает свой корпоративный интерес в определенную величину, а при взаимодействии с другими субъектами на рынке корпоративных интересов определяется, по какой цене от которых «выгод» он готов отказаться. Именно эта «отказано» часть стоимости интереса и выступает «товаром» на рынке корпоративных интересов и продается за определенную цену. Причем конъюнктура этого рынка является ситуационной, и основным вопросом, который здесь решается, стоит цена, за которую определенный субъект корпоративных отношений готов отказаться от достижения одной из поставленных целей.

Публичное акционерное общество «ВИП-мастер» начало свою деятельность в 1995 г. Основным видом его деятельности является производство пластиковых окон. Данное решение было обусловлено тенденциями, наметившиеся в этот период: развитие строительного рынка, наличие свободного рынка (а, следовательно, низкие входные барьеры) и т.д. На сегодняшний день ПАО «ВИП-мастер» является достаточно успешно функционирующим предприятием. В его распоряжении есть собственная инфраструктура для осуществления деятельности. Однако, несмотря на значительные успехи, компания, как и любое предприятие на территории Украины, имеет ряд трудностей при осуществлении своей деятельности (административные барьеры, налоговое давление, отсутствие льгот при кредитовании и др.).

Как было отмечено выше, основным видом продукции предприятия являются пластиковые окна. Предприятие может предложить около 50 разновидностей данного изделия. Кроме того, может быть выполнен отдельный проект изделия, учитывающий пожелания заказчика. Это позволяет осуществлять индивидуальный подход при обслуживании клиентов. Данное положение позволяет значительно повысить качество обслуживания клиентов.

В табл. 2.1 представлены данные, характеризующие использование трудовых ресурсов. Как видно из приведенной таблицы среднесписочная численность штатных работников учетного состава увеличилась на 8,3% или на 2 чел. Следует отметить, что за рассматриваемый период потери рабочего времени сократились и составили 49 чел. — дн. в 2014 г. по отношению к 54 чел. — дн. в 2013 г. Кроме того, произошел рост фонда оплаты труда на 14,7%, притом, что среднемесячная заработная плата выросла на 7,9%.

Таблица 2.1 — Показатели использования трудовых ресурсов

|

ПОКАЗАТЕЛЬ |

2013 |

2014 |

отклонения |

|

|

абс. |

относ., % |

|||

|

Среднесписочная численность штатных работников учетного состава |

24 |

26 |

2 |

108,3 |

|

Среднесписочная численность в эквиваленте полной занятости |

22 |

25 |

3 |

113,6 |

|

принято работников |

3 |

4 |

1 |

113,3 |

|

Выбыло |

2 |

3 |

1 |

150 |

|

в т. ч. |

||||

|

по собственному желанию, за прогулы, др. нарушения |

2 |

3 |

1 |

150 |

|

по сокращению штатов |

х |

Х |

х |

х |

|

Потери рабочего времени, чел. — дн. |

54 |

57 |

3 |

105,6 |

|

Фонд оплаты труда, тыс. грн. |

11,6 |

13,3 |

1,7 |

114,7 |

|

Среднемесячная зарплата, грн. |

334,8 |

364,5 |

29,7 |

108,87 |

|

производительность работников |

0,287 |

0,29 |

0,004 |

101,25 |

|

Коэффициент выбытия кадров |

11,46 |

12,44 |

0,98 |

108,59 |

|

Коэффициент приема кадров |

31,48 |

9,78 |

-21,71 |

31,06 |

Так, в 2013 г. на одного работника предприятия приходилось 287 грн. продукции, что на 4 грн. меньше, чем в 2014 г. Увеличение производительности труда характеризует повышение эффективности использования трудовых ресурсов предприятия. Кроме того, это является следствием использования более современного оборудования, стало возможно за счет введения в строй дополнительных основных фондов.

Состояние кадров на предприятии может быть определить с помощью ряда коэффициентов. Коэффициент выбытия кадров определяется отношением количества работников, уволенных из всех причин за рассматриваемый период, среднесписочной численности за этот же период. В 2013 г. значение этого показателя составило 8,3, что на 38,5% меньше, чем в 2014 г. Коэффициент приема кадров рассчитывается как отношение количества работников, принятых на работу, в среднесписочной численности.

Значение данного показателя за рассматриваемый период возросло на 23,1% и в 2014 г.

Составило 15,4 относительно 12,5 в 2013 г. Безусловно, что увеличение коэффициента выбытия кадров носит негативный характер и является негативным моментом в функционировании предприятия. Рост этого показателя на фоне незначительного темпа роста коэффициента приема кадров является причиной роста коэффициента общего оборота кадров.

Данное явление носит негативный характер, так как значительная «текучесть» кадров негативно сказывается на производительности труда.

А это, в свою очередь, является основой сокращения объемов производства, нерационального использования рабочей силы и т.д., приводит к ухудшению функционирования предприятия в целом.

Анализ затрат на производство позволил сделать следующие выводы. В стоимости продукции доля расходов в 2013 г. составила 80,36%. В 2014 г. произошло незначительное сокращение до 79,25%, что является положительным моментом в функционировании предприятия.

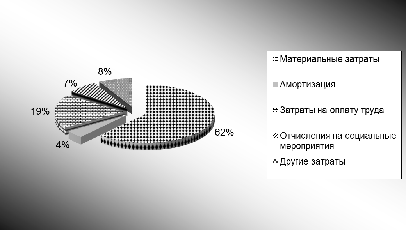

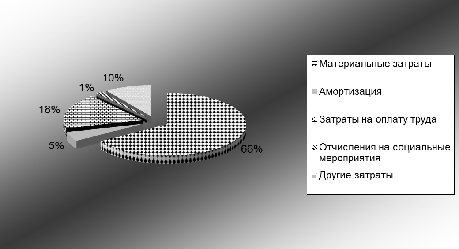

Однако в структуре расходов, представленной на рис. 2.1 и 2.2, существенных изменений нет.

Рисунок 2.1 — Структура затрат на производство продукции в 2013 г.

Рисунок 2.2 — Структура затрат на производство продукции в 2014 г.

Так, удельный вес материальных затрат на производство увеличился с 61,5% до 65,9%, тогда как доля амортизации практически не изменилась. В течение рассматриваемого периода произошло сокращение удельного веса затрат на оплату труда на 1%. Значительно сократились отчисления на социальные мероприятия. Так, в 2013 г. их доля составляла 7,12%, а в 2014 г. она уже приблизилась к значению 1,47%. Безусловно, такое резкое снижение данного элемента затрат является отрицательным моментом в функционировании предприятия. Подобное снижение может негативно сказаться на трудовом факторе производства и, следовательно, привести к снижению объемов производства, а, значит, и прибыли. Следует также отметить, что возросла доля прочих расходов: с 7,96% в 2013 г. до 9,66% в 2014 г.

Формирование корпоративного сектора в большинстве стран с развитой рыночной экономикой представляло собой длительный процесс последовательных общественных трансформаций, связанных с возникновением экономических и социально-культурных предпосылок развития корпоративных предприятий, развитием институциональной среды корпоративных отношений и др. Корпорации, которые представляют собой одну из самых высоких форм организации совместного предпринимательства, в ходе роста масштабов и усложнение условий осуществления экономической деятельности органично заменяли собой более простые унитарные предприятия. Неотъемлемой составляющей формирования корпоративного сектора при этом выступал процесс институционализации изменений хозяйственной среды, формулировка и согласование норм и правил корпоративного сотрудничества, создания надлежащих институциональных структур и т.п. В ходе постепенного развертывания процесса корпоратизации происходил институциональный конкурентный отбор наиболее совершенных форм регулирования корпоративных отношений, адаптированных к конкретным условиям осуществления корпоративного сотрудничества.

Генезис возникновения корпоративных отношений в экономике Украины носит принципиально иной характер. Во-первых, корпоративный сектор, развитие которого в странах с развитой рыночной экономикой осуществлялась в течение многих десятилетий, в Украине было сформировано в предельно сжатые сроки, под давлением многих внеэкономических факторов (прежде всего, под влиянием необходимости сохранения общественного мира и покоя, а также для обеспечения требований положительности общественного мнения относительно справедливости проведения процедур разгосударствления).

Во-вторых, акционирование государственных предприятий, впоследствии составили фундамент корпоративного сектора национальной экономики, происходило на фоне острейшей социально-экономического кризиса, проявлениями которой стали не только резкое ухудшение финансово-экономического состояния ГП, но и разрушение самого хозяйственного устройства общества. Таким образом, возникновение корпоративных отношений не опиралось на структурировано, типизированное и нормировано институциональное основание хозяйственных отношений; а наоборот — сам процесс приватизации выступал движущей силой рыночных реформ. В-третьих, возникновение и длительное время развития государственных предприятий, на базе которых был создан отечественные корпорации, произошедшие в нерыночных условиях. Итак, трудности, связанные с отсутствием традиций и сложившейся практики и осуществления корпоративных отношений в приватизированных предприятиях, дополнительно усиливались нехваткой опыта осуществления хозяйственной деятельности в условиях рыночной среды. В-четвертых, очень быстрое возникновение большого корпоративного сектора национальной экономики сопровождалось многочисленными структурными несоответствиями, в частности, между низким уровнем развития финансового рынка и значительными потребностями корпораций в обеспечении финансирования инновационно-инвестиционной деятельности. В-пятых, в результате осуществления масштабного приватизационного процесса в Украине сформировалась модель корпоративного управления смешанного типа с преобладанием инсайдерского корпоративного контроля [85]. Подавляющее большинство миноритарных акционеров при таких условиях имеет крайне ограниченные возможности влияния на деятельность корпораций, долями которых они владеют. Однако сохранение инсайдерской модели в неизменном виде является препятствием для практической реализации основных преимуществ акционерной формы хозяйствования и отнюдь не способствует активизации мероприятий по привлечению корпорациями средств сторонних инвесторов.

Таким образом, успешное преобразование форм собственности в Украине стало только одной из предпосылок для выполнения главной задачи процесса разгосударствления: формирование оптимальной структуры собственности приватизированных предприятий, которая способствовала бы повышению эффективности хозяйственной деятельности, интенсификации инвестиционных процессов обновления производственной базы, поднятию благосостояния членов общества и др. Но модель организации корпоративных отношений, сформировалась в Украине в ходе массовой приватизации, стала источником возникновения многочисленных препятствий для обеспечения устойчивого развития отечественных корпораций и на починки эффективного взаимовыгодного сотрудничества участников корпоративных отношений.

Так, по завершению процесса массовой приватизации (2000 г.) в Украине насчитывалось 35,26 тыс. акционерных обществ, в т.ч. 11,85 тыс. ПАО (33,6% общего количества) и 23,41 тыс. ЗАО (76,4%).

Итак, в то время только треть акционерных предприятий (открытого типа) имела потенциальные возможности по привлечению эмиссионных средств на открытом рынке.

Значительную долю в структуре корпоративного сектора экономики занимали АО, образованные в ходе акционирования и приватизации крупных промышленных государственных предприятий. Так, в 1993-1998 гг. В Украине на базе ГП, принадлежащих к группам Б, В, Г, было основано 10995 акционерных обществ, в т. ч. в течение 1995-1996 гг. — 6130 АО (55,8% общего количества корпоратизированных в то время ГП).

Следует отметить, что граждане Украины приняли в массовой приватизации очень энергичное участие. Так, только по состоянию на конец 1996 г. через сеть центров сертификатных аукционов вложили свои сертификаты 16 млн. человек, а в среднем в течение того же года ежемесячно выставлялись на продажу акции 350 ПАО [22, с.14]. При этом пакеты акций большинства объектов, доли собственности ее уставных фондах которых предлагались на сертификатных аукционах, выставлялись на продажу однократно (44,4%, или 2761 объект) или двукратно (36,2%, или 2248 объектов).

Активную роль в массовом сертификатной приватизации играли также финансовые посредники (инвестиционные фонды и компании, доверительные общества, банковские учреждения, профессиональные участники фондового рынка), аккумулировали около 10 млн. Приватизационных имущественных сертификатов (около 47% полученных гражданами ценных бумаг), из которых в объекты приватизации только в конце 1996 г. (было вложено уже более 14 млн. сертификатов (73% аккумулированного объема).

По окончании процесса массовой продажи имущества государственных предприятий подавляющее большинство акций отечественных акционерных обществ (55,8%) перешла в собственность инсайдеров: персонала (44,0%), бывших работников (6,8%) и высшего руководства АО (5,8%).

На долю аутсайдеров приходилось 44,2% акций, из которых гражданам Украины принадлежало 10,8%, государству — 10,1, украинским инвестиционным фондам — 8,8, предприятиям Украины — 8,0, иностранным компаниям и гражданам — 2,2, Украинским банкам — 0,5% [41]. В дальнейшем (в 2001-2003 гг.) структура коллективной собственности отечественных корпораций почти не изменилась: безусловным инсайдерам (работникам и руководству АО), как и ранее, принадлежит 55,1%, аутсайдерам — 44,9% акций [8]. Наиболее заметной трансформацией структуры акционерного капитала в то время стало сокращение доли персонала в структуре акционерного капитала (на 9,9%), которое произошло преимущественно за счет высвобождения работников (удельный вес этой группы выросла на 6,4%).

Из-за продолжения приватизации долей ГКП государственная собственность в акционерном капитале отечественных корпораций также сократилась на 2,5%. Новыми владельцами корпоративных прав (КП), которые ранее принадлежали государству и работникам АО, в большинстве случаев стали высшее руководство обществ, предприятия Украины, иностранные инвесторы, доли акций которых выросли соответственно на 1,7, 2,8 и 1,0%.

В дальнейшем тенденция перераспределения КП от физических к юридическим лицам (ЮЛ) только усилилась. Так, количество акционеров-ЮЛ течение 2009-2013 гг. сократилась очень незначительно, что особенно заметно на фоне почти двукратного уменьшения количества частных владельцев акций (от 64,0 до 59,0 тыс. человек) [28-32]. По рассматриваемый период, номинальная стоимость пакетов акций, принадлежащих акционерам-ЮЛ, выросла для резидентов в 1,7 раза (с 66,73 до 113 930 000 000. грн.), Для нерезидентов — в 1,3 раза (с 5,64 до 7,36 млрд. грн.).

В то же время номинальная стоимость КП, владельцами, которых выступали физические лица (ФЛ), увеличилась только на 22% (с 12,5 до 15,27 млрд. грн. соответственно), что свидетельствует о сокращении роли и места ФО в корпоративных отношениях.

Сужение круга акционеров отечественных корпораций при росте номинальной стоимости принадлежащих им корпоративных прав объясняется не только активизацией процессов аккумулирования УК, но и уменьшением количества акционерных обществ. Так, в течение 2010-2013г г. количество АО в Украине сократилась на 9,65% (с 33976 до 30696 ед.), в т. ч.: ПАО — на 12,99% (с 11345 до 10406 ед.), ЗАО — на 7,92% (с 21948 до 20209 ед.).

Наиболее интенсивное уменьшение количества АО в 2009 — 2014 гг. Происходило в области сельского хозяйства (на 23,47%), в перерабатывающей промышленности (на 13,96%), в строительстве (на 10,50%) и др. Главной причиной сокращения количества АО, с точки зрения автора, стало стремление владельцев корпораций к оптимизации расходов: при условии, что реализация преимуществ акционерной формы организации предпринимательской деятельности в сфере привлечения относительно недорогих эмиссионных ресурсов, обеспечение профессионального руководства, получение дополнительного дохода от роста рыночной стоимости акций и др., и чрезвычайно затрудненной, использование такой организационно-правовой конструкции с экономической точки зрения может показаться неуместным, а, следовательно, целесообразным с точки зрения владельцев становится преобразования АО в другую, более дешевую в употреблении, форму.

Уменьшение количества акционерных обществ стало особенно заметным на фоне общего роста численности субъектов хозяйствования: в частности, количество юридических лиц, осуществлявших предпринимательскую деятельность, в течение того же периода увеличилось на 13,46%, а субъектов ЕГРПОУ в целом — на 15 88%.

Активизация корпоративных интеграционных процессов формирования объединений предприятий также стала одним из инструментов аккумулирования УК над акционерными обществами. Так, доля операций по приобретению акций (долей, паев) и приобретение контроля в общем количестве действий по экономической концентрации в Украине в 2012-2013 гг. выросла с 14,83 до 51,46%. Следует при этом отметить, что на практике масштабы осуществления корпоративных интеграционных процессов были гораздо больше, поскольку случаи использования рейдерских инструментов аккумулирования корпоративного контроля, безусловно, почти не фиксировались антимонопольными органами.

Состояние финансового рынка (неотъемлемой составляющей которого является фондовый рынок) в целом следует считать одним из важнейших факторов развития корпоративных отношений и формирования системы корпоративного управления [8; 19; 20]. Во-первых, на финансовом рынке происходит мобилизация, накопления и распределение финансовых ресурсов, необходимых для формирования акционерного капитала корпорации. Во-вторых, через финансовый рынок осуществляются основания, интеграция и концентрация АО, а также перенятие корпоративного контроля в случае небрежного распоряжения акционерным капиталом в пользу более эффективных собственников. В-третьих, развитый финансовый рынок предоставляет инвесторам широкие возможности для действенной защиты собственных интересов и активного противодействия попыткам ущемления их законных прав. Поэтому именно состояние рынка в большой степени определяет общие условия осуществления корпоративных отношений, в то время как эффективность управления акционерными обществами и финансовые результаты деятельности АО, в свою очередь, в определенной степени влияют на конъюнктуру рынка.

В условиях рыночного реформирования экономики развитие рынка обычно отстает от трансформаций, которые происходят па товарных рынках и в сфере материального производства, прямо отражается на формировании системы корпоративного управления: акционерные общества испытывают трудности в привлечении необходимых инвестиционных ресурсов; структура собственности АО остается малоэффективной; участники корпоративных отношений практически не имеют возможностей для защиты своих интересов, а корпорации — для привлечения эмиссионным путем крайне необходимых для финансирования производственно-технологического и социально-экономического развития ресурсов. Вследствие наличия такого рода структурных диспропорций, преимущества акционерной формы организации предпринимательской деятельности, связанные с наличием мощного потенциала привлечения инвестиционных ресурсов с эмиссионных источников, до сих пор не получили должной реализации, а финансирование мероприятий по обновлению основного капитала осуществляется за счет собственных средств субъектов ведения хозяйства и кредитов.

Так, объемы инвестиций в основной капитал отечественных предприятий в 2010-2013 гг. увеличились в 9,8 раза (с 23,7 до 23,31 млрд. грн.), Причем в 2009-2012 темпы роста капиталовложений составляли до 48,4 — 50,5%. Основными источниками финансирования инвестиционной деятельности выступали собственные средства предприятий (в среднем за период 2005-2013 гг. удельный вес этого источника в общем объеме капиталовложений составляла 61,4%) и привлеченные кредитные ресурсы. При этом доля кредитов в структуре финансирования инвестиционной деятельности последовательно росла — от 1,65% — в 2005 г. до 17,35 — в 2013 г. В то же время темпы привлечения финансовых ресурсов из эмиссионных источников (путем выпуска акций и облигаций), наоборот, стремительно отставали от динамики капитальных вложений: например, в 2012 г. рост объемов выпуска акций эмитентами составил только 14,9%, а в 2013 г. произошло даже сокращение стоимости такой эмиссии на 7,7%. В результате в 2013 г. совокупная стоимость выпусков акций в Украине, зарегистрированных в течение всего периода функционирования корпоративного сектора экономики (292080 млн. грн.), на 20,2% превышала объемы привлечения капитальных вложений (233081 млн. грн.).

То есть только в течение одного года в национальное хозяйство поступило незначительно меньше инвестиционных ресурсные, чем было привлечено всеми акционерными обществами за все время их существования.

Негативная тенденция отставания стоимости эмиссии акций от объемов капиталовложений наблюдалась в течение длительного периода (с 2006 г. по 2013 г.).

В среднем темпы такого отставания составляли 35,3% в год. Неблагоприятное влияние указанного отклонения на динамику инвестиционной деятельности отечественных акционерных обществ не могло компенсировать даже умеренное увеличение объемов выпуска корпоративных облигаций (темпы роста соотношение эмиссии таких ценных бумаг относительно размера капитальных вложений в течение 2010 — 2013 гг. в среднем достигали 17,01% в год).

Таким образом, в условиях, сложившихся в корпоративном секторе национальной экономики, подавляющее большинство участников корпоративных отношений — инсайдеров и аутсайдеров — пользуются чрезвычайно ограниченными возможностями относительно полного и эффективного использования широкого круга преимуществ акционерной формы хозяйствования. Для ее инсайдеров возможность пользования относительно дешевым эмиссионным капиталом почти отсутствует, а для аутсайдеров чрезвычайно затрудненным становится получение стабильного дохода от дивидендов по корпоративным правам или из-за роста рыночной стоимости акций. Кроме того, из-за несформированности рыночного механизма купли-продажи прав собственности на ценные бумаги и перераспределения УК участники корпоративных отношений для защиты своих прав и интересов часто вынуждены обращаться к использованию внеэкономических методов воздействия на оппонентов. Поэтому необходимым условием для налаживания эффективного корпоративного сотрудничества прежде всего следует считать создание надлежащего институционального основания корпоративных отношений, ориентированного на обеспечение прав и интересов всех без исключения участников.

Структура собственности акционерных обществ, сформировалась в Украине после завершения массовой сертификатной приватизации, определялась чрезвычайно высоким уровнем распыленности владения корпоративными правами. В распоряжении государства осталось только 7,6% акций приватизированных АО, остальные долей акционерного капитала было почти поровну распределены между инсайдерами (высшим руководством и персоналом, к которому примыкали бывшие работники ГП) и аутсайдерами (посторонними физическими лицами, предприятиями, финансово-инвестиционными структурами и т.д.) корпорации.