Анализ деятельности хозяйствующего субъекта — один из наиболее эффективных методов управления, основной элемент обоснования управленческих решений. В условиях становления рыночных отношений он имеет целью обеспечить устойчивое развитие доходного, конкурентоспособного производства и включает различные направления – правовое, экономическое, производственное, финансовое и др. Анализ и диагностика финансово-хозяйственной деятельности предприятия предполагают комплексное изучение технического уровня производства, качества и конкурентоспособности продукции, обеспеченности производства материальными, трудовыми и финансовыми ресурсами и эффективности их использования. Они основаны на системном подходе, комплексном учете различных факторов, качественном отборе достоверной информации и являются важной управленческой функцией.

Актуальность исследования обусловлена тем, что рыночная экономика связана с необходимостью повышения эффективности производства, конкурентоспособности продукции и услуг на основе систематического анализа финансово-хозяйственной деятельности компании. Анализ финансово-хозяйственной деятельности позволяет разработать необходимую стратегию и тактику развития предприятия, на основе которых формируется производственный график и выявляются резервы повышения эффективности производства.

Цель анализа — не только установить и оценить эффективность финансово-хозяйственной деятельности компании, но и постоянно проводить работу, направленную на ее улучшение.

Анализ эффективности финансово-хозяйственной деятельности предприятия показывает, в каких направлениях должна проводиться эта работа, позволяет выявить наиболее важные аспекты и наиболее слабые позиции в финансовом состоянии предприятия. В соответствии с этим результаты анализа дают ответ на вопрос, каковы наиболее важные пути улучшения финансового состояния предприятия в данный период его деятельности. Но основная цель анализа — своевременно выявить и устранить недостатки финансовых активов и найти резервы улучшения финансового состояния предприятия и его платежеспособности.

Анализом эффективности финансово-хозяйственной деятельности предприятия занимаются руководители и соответствующие службы предприятия, а так же учредители и инвесторы, с целью изучения эффективности использования ресурсов, банки для оценки условий предоставления кредита и определения степени риска, поставщики для своевременного получения платежей, налоговые инспекции для выполнения плана поступлений средств в бюджет и т.д.

Анализ и оценка эффективности производства

... показателей); сравнительный и трендовый анализ; методика комплексного анализа финансового состояния предприятий; статистические методы; метод интерпретации эмпирических результатов и проектирования параметров оптимизации процесса управления финансово-хозяйственной деятельностью предприятия. Теоретической основой данной работы стали труды отечественных ...

Финансовые результаты деятельности предприятия определяются прежде всего качественными показателями выпускаемой предприятием продукции, уровнем спроса на данную продукцию, поскольку, как правило, основную массу в составе финансовых результатов составляет прибыль (убыток) от реализации продукции (работ, услуг).

Финансовый анализ — это гибкий инструмент в руках руководителей бизнеса. Эффективность финансово-хозяйственной деятельности компании характеризуется размещением и использованием денежных средств компании. Эти сведения представляются в балансе предприятия.

Основными факторами, определяющими эффективность финансово-хозяйственной деятельности предприятия, являются, во-первых, выполнение финансового плана и пополнение, по мере возникновения потребности, собственного оборотного капитала за счет прибыли и, во-вторых, скорость оборачиваемости оборотных средств (активов).

Сигнальным показателем, в котором проявляется эффективность финансово-хозяйственной деятельности, выступает платежеспособность предприятия, под которой подразумевают его способность вовремя удовлетворять платежные требования, возвращать кредиты, производить оплату труда персонала, вносить платежи в бюджет.

В анализ эффективности финансово-хозяйственной деятельности предприятия входит анализ бухгалтерского баланса пассивов и активов, их взаимосвязь и структура; анализ использования капитала и оценка финансовой устойчивости; анализ платежеспособности и кредитоспособности предприятия и т.д.

Таким образом, видно, насколько важна оценка эффективности финансово-хозяйственной деятельности предприятия и что эта проблема становится еще более актуальной при переходе к развитой рыночной экономике.

Целью дипломной работы является проведение общего анализа эффективности финансово-хозяйственной деятельности предприятия ОАО «ТАИФ-НК» и определение путей ее повышения.

На основании поставленной цели были сформулированы следующие задачи:

- рассмотреть теоретические основы анализа финансово-хозяйственной деятельности предприятия;

- изучить методы оценки финансово-хозяйственной деятельности предприятия;

- дать комплексную оценку эффективности финансово-хозяйственной деятельности предприятия;

- разработать мероприятия, способствующие повышению эффективности финансово-хозяйственной деятельности предприятия.

Объектом исследования является финансово-хозяйственная деятельность ОАО «ТАИФ — НК».

Объектом исследования является эффективность финансово-хозяйственной деятельности компании.

При освещении теоретических вопросов оценки эффективности финансово-хозяйственной деятельности предприятия были использованы различные учебные пособия, законодательные акты Российской Федерации, статистические и справочные материалы, опубликованные как в периодической печати, так и в информационной сети Интернет. В ходе выполнения работы использовались работы таких авторов, как Ковалев В.В., Волкова О.Н., Селезнева Н.Н., Терехова В.А., Фащевский В.Н., журналы «Экономический анализ», «Экономист» и информационные источники предприятия: «Баланс предприятия», «Отчет о прибылях и убытках» и т.д.

Оценка эффективности финансово хозяйственной деятельности предприятия

... и финансовых ресурсах, а финансовое состояние рассматривалось бы в динамике. Целью дипломной работы является оценка финансово-хозяйственной деятельности предприятия и разработка рекомендаций, направленных на повышение эффективности деятельности предприятия на основе современных методик управления, анализа и прогнозирования финансового состояния ...

Проводимые научные исследования основаны на комплексном использовании системного подхода к анализу рассматриваемых процессов и явлений, методов статистического и факторного анализа.

В качестве инструментария использовались методы экономического и графического анализа.

Диссертация состоит из введения, трех глав, заключения, списка использованных источников, а также литературы и приложений.

Первая глава диссертации раскрывает экономическую сущность и важность оценки эффективности финансово-хозяйственной деятельности, изучение методов оценки финансово-хозяйственной деятельности компании.

Во второй главе дается комплексная оценка эффективности финансово-хозяйственной деятельности ОАО «ТАИФ-НК».

В третьей главе обобщен зарубежный опыт в области управления эффективностью деятельности предприятия и представлены пути повышения эффективности финансово-хозяйственной деятельности ОАО «ТАИФ-НК».

1. Теоретические и методологические основы оценки эффективности финансово-хозяйственной деятельности предприятия

1.1 Экономическая сущность и значение оценки эффективности финансово-хозяйственной деятельности предприятия

Обеспечение эффективного функционирования организаций требует экономически грамотного управления их деятельностью, что во многом определяется умением ее анализировать. С помощью комплексного анализа изучаются тенденции развития, глубоко и системно исследуются факторы изменения результатов деятельности, обосновываются бизнес-планы и управленческие решения, осуществляется контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия, вырабатывается экономическая стратегия его развития.

Анализ финансово-хозяйственной деятельности и финансовых результатов предприятия предполагает изучение технического уровня производства, качества и конкурентоспособности продукции, обеспеченности производства человеческими, материальными и финансовыми ресурсами и эффективности их использования. Они основаны на системном подходе, комплексном учёте разнообразных факторов, качественном подборе достоверной информации и являются важной функцией управления [35, с.78].

Целью анализа финансовых результатов и хозяйственной деятельности предприятия является повышение эффективности его работы на основе систематического изучения всех видов его деятельности. В процессе анализа исследуются совокупность технологических, социально–экономических, правовых и иных процессов, закономерности формирования, построения и функционирования систем управления: принципы построения организационных структур, эффективность применяемых методов [28, с.214].

Важную роль в решении возникающих проблем призвана сыграть рационализация информационного обеспечения, т.к. в сложившихся условиях хозяйствования предприятия испытывают всё большую потребность в получении всесторонней информации о финансовых и хозяйственных процессах.

В связи с этим наблюдается рост популярности различных типов управленческих информационных систем, в основе которых лежат данные, генерируемые в процессе бухгалтерского учета. Итак, на Западе для удовлетворения различных информационных потребностей обычно создают информационную систему управления, которая состоит из взаимосвязанных подсистем, которые передают информацию, необходимую для ведения бизнеса.

Анализ маркетинговой деятельности предприятия

... данной курсовой работы является анализ маркетинговой деятельности предприятия. Объектом исследования выступает универсам «Авоська». Для рассмотрения этой темы следует решить ряд задач: 1. Изучить основные теоретические аспекты анализа маркетинговой деятельности предприятия. 2. Проанализировать финансово-хозяйственную деятельность предприятия, ...

В то же время подсистема учета является наиболее важной, поскольку она играет ведущую роль в управлении потоком экономической информации и ее отправке во все подразделения компании, а также заинтересованным сторонам за пределами компании. В нашей стране деление бухгалтерского учета на финансовый и управленческий и, как следствие, разделение информации на используемую для управленческих целей и традиционно генерируемую в бухгалтерском учете, не распространено. В соответствии с определением Американского института присяжных бухгалтеров функция учета заключена в следующем — обеспечить количественную информацию, главным образом финансового характера, о хозяйственных субъектах в целях использования этой информации для принятия управленческих решений [9, с.33].

Финансовый результат как интегральный показатель деятельности организации определяет эффективность предприятия в целом.

Финансовый результат представляет собой прирост (уменьшение) стоимости собственного капитала организации, образовавшийся в процессе ее предпринимательской деятельности за отчетный период [21, с.235].

С бухгалтерской точки зрения конечный финансовый результат бизнеса — это разница между доходами и расходами. Этот показатель является наиболее важным в деятельности предприятия и характеризует уровень его успешности или неудачи.

С бухгалтерской точки зрения конечный финансовый результат предприятия выражается показателем прибылей и убытков, формируется на счете 80 «Прибыль и убытки» и отражается в бухгалтерском балансе.

С точки зрения налогового учета бухгалтерская прибыль пересчитывается в связи с корректировками прибыли от реализации основных фондов и иного имущества (за исключением опционных и фьючерсных контрактов, ценных бумаг).

Для целей налогообложения учитывается разница (превышения) между продажной ценой и первоначальной или остаточной стоимостью фондов с учетом их переоценки, увеличенной на индекс инфляции, исчисленной в соответствии с требованиями Правительства РФ. Пересчету на суммы превышения установленных лимитов подлежат до 10 видов затрат: затраты на командировки, компенсации за использование личных легковых автомобилей для служебных поездок, представительские расходы (сверх установленных законодательством сумм) и др.

С точки зрения управленческого учета можно рассчитывать разные показатели прибыли для разных целей.

Конечный экономический результат деятельности предприятий является предметом исследования многих авторов. Их понимание сущности этого понятия далеко неоднозначно.

Так, например, Козлова Е.П., Парашутин Н.В. [11, с.38], считают, что сводным (интегрирующим) показателем, характеризующим финансовый результат деятельности предприятия, является балансовая (валовая) прибыль или убыток. Камышанов П.И. [5, с.61] считает, что конечный финансовый результат деятельности предприятия выражается в показателе прибыли и убытка. По мнению Литвиненко М.И. [24, с.26], в нормативных документах, регулирующих налогообложение, прибыль отождествляется с доходом. Она пишет, что это не одно и то же. В конце концов, доход интерпретируется как поток средств, который поступает в резерв государства, фирмы или отдельного лица в процессе распределения национального дохода.

Управление деятельностью предприятия

... управления деятельностью предприятия. Целью данной курсовой работы является рассмотрение предприятия, как субъекта хозяйствования, основных функций управления предприятием, а также понятие и сущность стратегического планирования. Задачи: рассмотреть предприятие, как субъект хозяйствования; выделить основные функции управления предприятием; ...

Доход в узком смысле можно рассматривать как синоним любой из его форм (прибыль, рента, заработная плата и процент).

Вообще говоря, понятие дохода включает в себя все средства в различных формах, доступные для бизнеса.

Сегодня в доходах предприятия наряду с прибылью все большую роль играют поступления (проценты, дивиденды) от ценных бумаг других эмитентов. В связи с этим конечный результат его финансово-хозяйственной деятельности правильнее было бы назвать не балансовой прибылью, а доходом по балансу (балансовым доходом), поскольку название показателя должно отражать его экономическую сущность.

Весьма интересным в рассмотрении сущности понятия финансового результата является подход Н.А. Бреславцевой [8. с.70]. Он пишет, что практика диктует необходимость искать более общий показатель финансового результата, отражающий состояние собственности и динамику уставного капитала, дающий полную картину финансовой прибыльности институциональной единицы. Вы называете это глобальным показателем финансовой эффективности. С ее точки зрения, он позволяет понять, исчислить, проанализировать и исследовать следующие явления и процессы:

- управление капитализацией;

- формирование прибыли;

- концепцию денежного и безденежного финансового результата;

- концепцию прибыли в обеспечении благосостояния институционной единицы;

- общую концепцию экономической прибыли;

- управление финансовыми результатами;

- управление финансовыми потоками;

- использование системы налогового контроля.

Таким образом, финансовый результат определяется как увеличение или уменьшение стоимости недвижимости с постоянным капиталом в начале и в конце периода.

Однако часто встречается мнение, что чистая прибыль и прибыль, остающаяся в распоряжении фирмы, — это одно и то же. Но это совсем не так. Попробуем определить различные показатели, характеризующие финансовые результаты компании.

Важнейшей экономической категорией, характеризующей финансовые результаты компаний, является прибыль. Прибыль является основным источником формирования доходной части бюджетов разного уровня, роста капитала хозяйствующего субъекта, социального развития и роста благосостояния собственников. В рыночной экономике одна из целей предпринимательской деятельности — получение прибыли, повышение материальной заинтересованности участников предприятий в результатах финансово-хозяйственной деятельности. Поэтому максимизация прибыли — главный приоритет для финансовых менеджеров. Получение прибыли позволяет не только поддерживать производственную деятельность коммерческой организации, но и удовлетворять различные ее социальные интересы. Поэтому организации стремятся к увеличению получаемой прибыли. Прибыль равна разнице между доходом и издержками производства. В микроэкономике различают следующие виды доходов: валовой (совокупный), средний и предельный доход.

Значительное количество показателей, характеризующих финансовые результаты деятельности предприятия, создают методические трудности для их системного рассмотрения [6, с.138]

Анализ финансовых результатов деятельности организации

... предприятие, насколько эффективно управление предприятием. Анализ финансовых результатов осуществляется в первую очередь на основе информации отчета о финансовых результатах и, следовательно, в своих выводах базируется на показателе так называемой учетной прибыли, ...

Различия в назначении показателей затрудняют каждому участнику обмена товарами выбор тех, которые наиболее соответствуют его потребностям в информации о реальном состоянии предприятия. Например, руководство бизнеса интересует масса полученной прибыли и ее структура, а также факторы, влияющие на ее стоимость. Налоговая инспекция заинтересована в получении достоверной информации обо всех слагаемых балансовой прибыли и т.д. [13, с.66].

Поэтому финансовые результаты, являющиеся одним из центральных показателей эффективности бизнеса, сегодня используются как ориентир, отражающий направление развития бизнеса. Они включены в программу развития бизнеса, показывая конечную ценность реализации ряда стратегических и тактических задач.

В связи с вышеизложенным особое значение имеют порядок формирования и анализа финансовых результатов, прогнозирования результатов хозяйственной деятельности, а также роль финансовых результатов применительно к задаче управления бизнесом.

Следует отметить, что взгляды специалистов на проблему определения экономической сущности понятия финансового результата очень разные. В современных условиях перехода России к рыночным отношениям проблема определения сущности различных показателей, относящихся к финансовым результатам деятельности предприятия, весьма актуальна, так как зачастую даже в нормативных актах, регулирующих бухгалтерский учет и налогообложение, даются различные трактовки одного и того же понятия.

В следующем абзаце мы рассмотрим информационное обеспечение анализа финансово-хозяйственной деятельности компании.

1.2 Информационное обеспечение анализа эффективности финансово-хозяйственной деятельности предприятия

Определение качества финансового состояния, изучение причин его улучшения или ухудшения за период, подготовка рекомендаций по повышению финансовой устойчивости и платежеспособности предприятия — основные моменты в анализе финансового состояния. Детальность процедурной стороны методологии финансового анализа зависит от поставленных задач, а также от различных факторов информации, времени, методической и технической поддержки. Эффективность финансового анализа напрямую зависит от полноты и качества используемой информации. В настоящее время в отдельных изданиях по вопросам финансового анализа присутствуют упрощенный подход к информационному обеспечению финансового анализа, ориентирующий на использование исключительно бухгалтерской (финансовой) отчетности или в несколько более широком плане – на данные бухгалтерского учета [17, с.34].

Анализ финансового состояния компании является неотъемлемой частью общего финансового анализа. Финансовые результаты компании характеризуются размером прибыли и уровнем рентабельности. Прибыль — это реальная часть чистого дохода, создаваемая прибавочной рабочей силой. Только после продажи продукт (работ, услуг) чистый доход принимает форму прибыли. Количество прибыли определяется как разность между выручкой от хозяйственной деятельности предприятия (после уплаты налога на добавленную стоимость, акцизного налога и других отчислений из выручки в бюджетные и внебюджетные фонды) и суммой всех затрат на эту деятельность [7, c.34].

Показатели финансовых результатов (прибыли) характеризует абсолютную эффективность хозяйствования предприятия по всем направлениям его деятельности: производственной, сбытовой, снабженческой, финансовой и инвестиционной. Они составляют основу экономического развития компании и укрепления ее финансовых отношений со всеми участниками коммерческой деятельности. Получение прибыли является основной целью деятельности любого хозяйственного субъекта [38, с.320].

Анализ финансовых результатов предпринимательской деятельности ...

... предлагается множество приемов и методов, используемых при анализе финансово-хозяйственной деятельности, получаемых показателей и расчетных коэффициентов. Финансово-хозяйственное положение предприятия, различные аспекты его производственной, финансовой и инвестиционной деятельности в условиях рыночной экономики по тем или ...

С одной стороны, прибыль является показателем эффективности деятельности предприятия, т.к. она зависит в основном от качества работы предприятия, повышает экономическую заинтересованность его работников в наиболее эффективном использовании ресурсов, т.к. прибыль — основной источник производственного и социального развития предприятия. С другой стороны, он служит важнейшим источником формирования государственного бюджета. Поэтому и предприятие, и государство заинтересованы в увеличении размера прибыли.

Экономический анализ занимает промежуточное положение между сбором информации и принятием управленческих решений, поэтому его сложность, глубина и эффективность во многом зависят от объема и качества используемой информации. Экономический анализ не столько выступает в роли потребителя информации, сколько создает ее для собственных нужд и управленческих решений. Под информацией обычно понимают упорядоченные сведения о процессах и явлениях внешнего мира, совокупность каких-либо знаний, данных [31, с.140].

Ценность экономической информации можно рассматривать в трех аспектах: потребительская — ее полезность для управления, экономическая — ее ценность и с точки зрения эстетики — ее восприятие человеком. Ценность информации обычно определяется экономическим эффектом функционирования объекта управления, вызванным её потребительной стоимостью. Основным требованием к информации является её полезность при принятии решений. Для обеспечения этого требования информация должна быть понятной, уместной, достоверной, а также отвечать идее гармонизации и стандартизации [31, с.144]

Важное место в организации экономического анализа на предприятии занимает его информационное обеспечение. При анализе используются не только экономические данные, но и техническая, технологическая и другая информация. Все источники данных для анализа делятся на нормативно-плановые, учетные и внеучетные.

К нормативно-плановым источникам относятся все типы планов, которые разрабатываются на предприятии, а также нормативные материалы, сметы и др. Источники информации учетного характера – это все данные, которые содержат документы бухгалтерского, статистического и оперативного учета, а также все виды отчетности, первичная учетная документация. Внеучетные источники информации – это документы, регулирующие хозяйственную деятельность, а также данные, характеризующие изменение внешней среды функционирования предприятия. К ним относятся:

- официальные документы, которыми обязано пользоваться предприятие в своей деятельности: законы государства, приказы президента, постановления правительства, акты ревизий и проверок, приказы и распоряжения руководителей и т.д.;

- хозяйственно–правовые документы: договоры, соглашения, решения судебных органов;

- научно-техническая информация;

- техническая и технологическая документация;

- данные об основных конкурентах, информация о поставщиках и покупателях;

- данные о состоянии рынка материальных ресурсов (объемы рынков, уровень и динамика цен на отдельные виды ресурсов) [24, с.84].

Таким образом, информационной базой для проведения финансового анализа служит вся информационная система предприятия, в которую входят:

Роль сотрудников туристических предприятий в деятельности фирмы

... современными информационными системами. Цель курсовой работы - определить роль сотрудников туристических предприятий в деятельности фирмы. Раскрыть особенности характера работника, ... в организации управления человеческими ресурсами. Она заключается в восприятии работников предприятия как стратегических, ценных средств, в развитие которых нужно инвестировать время. Понятие «управление кадрами», ...

- пакет статистической отчетности;

- пакет финансовой отчетности;

- внутренние документы предприятия;

- бухгалтерские

- первичные бухгалтерские документы;

- учредительные документы;

- плановая документация;

- пояснительная записка к годовому бухгалтерскому отчету.

В настоящее время финансовая (бухгалтерская) отчетность организации формируется с учетом современных стандартов, поскольку бухгалтерский учет – это инструмент сбора, обработки и передачи информации о деятельности хозяйствующего субъекта для того, чтобы заинтересованные стороны могли лучше инвестировать имеющиеся в их распоряжении средства [27, с.125].

В качестве информационного обеспечения экономического анализа может использоваться финансовая отчетность организации: бухгалтерский баланс, отчет о прибылях и убытках, отчет об изменениях капитала, отчет о движении денежных средств.

Основное требование к информации, представленной в отчетности заключается в том, чтобы она была полезной для пользователей, т. е. чтобы эту информацию можно было использовать для принятия обоснованных деловых решений. Чтобы быть полезной, информация должна отвечать соответствующим критериям:

- уместность означает, что данная информация значима и оказывает влияние на решение, принимаемое пользователем. Информация считается также уместной, если она обеспечивает возможность перспективного и ретроспективного анализа;

- достоверность информации определяется ее правдивостью, преобладания экономического содержания над юридической формой, возможностью проверки и документальной обоснованностью;

- информация считается правдивой, если она не содержит ошибок и пристрастных оценок, а также не фальсифицирует событий хозяйственной жизни;

- нейтральность предполагает, что финансовая отчетность не делает акцента на удовлетворение интересов одной группы пользователей общей отчетности в ущерб другой;

- понятность означает, что пользователи могут понять содержание отчетности без профессиональной специальной подготовки;

- сопоставимость требует, чтобы данные о деятельности предприятия были сопоставимы с аналогичной информацией о деятельности других фирм.

Анализ финансовых показателей следует проводить по таким источникам: «Отчет о финансовых результатах и их использования», «Баланс предприятия», а также по данным бухгалтерского учета, рабочих материалов финансового отдела (службы) и юрисконсульта предприятия. Для проведения сравнительного анализа рекомендуется использовать разностороннюю информацию других предприятий со схожей деятельностью, которая характеризует их финансовые показатели [37, с.472].

Финансовый результат деятельности предприятия выражается в изменение величины его собственного капитала за отчётный период. Способность предприятия обеспечить неуклонный рост собственного капитала может быть оценена системой показателей финансовых результатов. Обобщено наиболее важные показатели финансовых результатов деятельности предприятия представлены в форме №2 годовой и квартальной бухгалтерской отчётности [8, с.175].

К ним относятся: прибыль (убыток) от реализации; прибыль (убыток) от финансово-хозяйственной деятельности; прибыль (убыток) отчётного периода; нераспределённая прибыль (убыток) отчётного периода.

Непосредственно по данным формы №2 могут быть рассчитаны также следующие показатели финансовых результатов; прибыль (убыток) от финансовых и прочих операций; прибыль, остающаяся в распоряжении организации после уплаты налога на прибыль и иных обязательных платежей (чистая прибыль); валовый доход от реализации товаров, продукции, работ, услуг. В форме №2 по всем перечисленным показателям приводятся также сопоставимые данные за аналогичный период прошлого года.

Финансовые результаты предприятия выражаются в способности определенного предприятия наращивать свой экономической потенциал.

Анализ хозяйственной деятельности является важным элементом в системе управления производством, действенным средством выявления внутрихозяйственных резервов, основой разработки научно обоснованных планов-прогнозов и управленческих решений и контроля за их выполнением с целью повышения эффективности функционирования предприятия [44, с.120].

В современных условиях повышается самостоятельность предприятий в принятии и реализации управленческих решений, их экономическая и юридическая ответственность за результаты хозяйственной деятельности. Объективно возрастает значение финансовой устойчивости хозяйствующих субъектов. Все это повышает роль финансового анализа в оценке их производственной и коммерческой деятельности и, прежде всего в наличии, размещении и использовании капитала и доходов. Результаты такого анализа необходимы, прежде всего, собственникам (акционерам), кредиторам, инвесторам, поставщикам, налоговым службам, менеджерам и руководителям предприятий.

Таким образом, информационное обеспечение анализа эффективности деятельности предприятия – важнейшая характеристика при оценке экономической деятельности предприятия. Далее рассмотрим методы оценки финансово-хозяйственной деятельности предприятия.

1.3 Методы оценки финансово-хозяйственной деятельности предприятия

Основной целью проведения анализа финансово-хозяйственной деятельности предприятия является получение объективной оценки их платежеспособности, финансовой устойчивости, деловой и инвестиционной активности, эффективности деятельности.

Оптимальный перечень показателей, наиболее объективно отражающих тенденции финансового состояния, формируется каждым предприятием самостоятельно.

Однако при всем возможном многообразии показателей все они, как правило, распределяются по четырем группам:

- показатели финансовой устойчивости;

- показатели ликвидности;

- показатели рентабельности;

- показатели деловой активности.

Разные авторы предлагают разные методики финансового анализа. Детальность процедурной стороны методологии финансового анализа зависит от поставленных задач, а также от различных факторов информации, времени, методической и технической поддержки.

Рассмотрим показатели финансовой устойчивости. Их подразделяют на абсолютные и относительные.

Абсолютными показателями финансовой устойчивости являются показатели, характеризующие степень обеспеченности товарно-материальных запасов источниками их формирования [14, с.12].

Для характеристики источников формирования товарно-материальных запасов определяют три основных показателя:

— наличие собственного оборотного капитала. Этот показатель определяется как разница между собственным капиталом и долгосрочными активами. Он характеризует собственные оборотные средства. Его увеличение по сравнению с предыдущим периодом свидетельствует о дальнейшем развитии деятельности предприятия.

— наличие собственных и долгосрочных заемных источников формирования товарно-материальных запасов. Этот показатель определяется путем увеличения предыдущего показателя, т.е. собственного оборотного капитала, на сумму долгосрочных обязательств.

- общая величина основных источников формирования товарно-материальных запасов определяется путем увеличения предыдущего показателя на сумму краткосрочных кредитов.

Вычисление трех показателей обеспеченности товарно-материальных запасов источниками их формирования позволяет классифицировать финансовое положение предприятия по степени его устойчивости на следующие четыре типа:

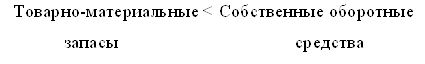

а) абсолютная устойчивость финансового положения складывается тогда, когда ситуация характеризуется неравенством:

Из данного условия следует, что все запасы полностью покрываются собственными оборотными средствами. Такая ситуация встречается на практике крайне редко и не рассматривается, как идеальная, т.к. означает, что внешние источники средств не используются для основной деятельности;

б) нормальная устойчивость финансового положения характеризуется неравенством:

Данная ситуация свидетельствует об успешно функционирующем предприятии, которое использует для покрытия своих запасов «нормальные» источники средств — собственные и привлеченные;

в) неустойчивое финансовое положение складывается тогда, когда сложившаяся ситуация характеризуется следующим неравенством:

- Товарно-материальные запасы > Источники формирования запасов

Данное положение характеризуется нарушением платежеспособности предприятия, когда предприятие для покрытия запасов вынуждено привлекать дополнительные источники покрытия, не являющиеся «нормальными», т.е. обоснованными;

— г) критическое финансовое положение характеризуется ситуацией, когда в дополнение к предыдущему неравенству предприятие имеет кредиты и займы, не погашенные в срок, а также просроченную кредиторскую задолженность. Данная ситуация означает, что предприятие не может вовремя расплатиться со своими кредиторами, оно находится на грани банкротства, т.е. денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности и просроченных ссуд [9, с.34].

Важнейшим показателем, характеризующим финансовую устойчивость предприятия, является показатель удельного веса общей суммы собственного капитала в итоге всех средств, авансированных предприятию, т.е. отношение общей суммы собственного капитала к итогу баланса предприятия. Называется этот показатель коэффициентом независимости. По нему судят, насколько предприятие независимо от заемного капитала [26, с.70].

Для коэффициента независимости желательно, чтобы он превышал по своей величине 50% (0,5).

Рост его свидетельствует об увеличении финансовой независимости предприятия, снижении риска финансовых затруднений в будущих периодах.

Производными от коэффициента независимости являются коэффициент финансовой зависимости и коэффициент соотношения заемных и собственных средств. Коэффициент соотношения заемных и собственных средств определяется отношением всего привлеченного капитала к собственному.

Этот коэффициент указывает, сколько заемных средств привлекло предприятие на один рубль вложенных в активы собственных средств. Нормальное значение этого коэффициента должно быть меньше единицы.

Коэффициент покрытия инвестиций характеризует долю собственных и долгосрочных заемных средств в общем (авансированном) капитале [16, с.57].

Нормальное значение коэффициента равно 0,9, критическим считается его снижение до 0,75.

Коэффициент обеспеченности текущих активов показывает, какая часть оборотных средств формируется за счёт собственного капитала, и равен отношению собственного оборотного капитала к текущим активам.

Коэффициент обеспеченности товарно-материальных запасов собственными оборотными средствами показывает, в какой мере материальные запасы покрыты собственными источниками и не нуждаются в привлечении заемных средств. Считается, что норма данного показателя должна быть не менее 0,5.

Коэффициент маневренности собственного капитала показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей свободно маневрировать этими средствами. Обеспечение собственных текущих активов собственным капиталом является гарантией устойчивости финансового состояния при неустойчивой кредитной политике. Высокие значения коэффициента маневренности положительно характеризуют финансовое состояние.

После анализа финансовой устойчивости проводится анализ ликвидности баланса и платежеспособности предприятия.

Оценка платежеспособности осуществляется на основе характеристики ликвидности текущих активов, т. е. времени, необходимого для превращения их в денежную наличность. Понятие платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса зависит платежеспособность. В то же время ликвидность характеризует не только текущее состояние расчетов, но и перспективу.

В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, активы предприятия разделяются на группы.

Наиболее ликвидные активы (А1) — суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. К этой группе относятся также краткосрочные финансовые вложения (ценные бумаги), которые можно приравнять к деньгам.

Быстро реализуемые активы (А2) — активы, для обращения которых в наличные средства требуется определенное время. В эту группу можно включить дебиторскую задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) и прочие активы.

Медленно реализуемые активы (A3) — статья II раздела актива баланса «Товарно-материальные запасы» и статья «Долгосрочные инвестиции» (уменьшенные на величину вложения в уставный капитал других предприятий) раздела I актива баланса за минусом статьи «Расходы будущих периодов».

Трудно реализуемые активы (А4) — активы, которые предназначены для использования в хозяйственной деятельности в течение продолжительного периода. В эту группу можно включить статьи I раздела актива за исключением статей этого раздела, включенных в предыдущую группу.

Пассивы баланса группируются по степени срочности погашения обязательств.

Наиболее срочные обязательства (П1) — кредиторская задолженность, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу).

Краткосрочные пассивы (П2) — краткосрочные кредиты и займы, а также ссуды для работников.

Долгосрочные пассивы (ПЗ) — долгосрочные кредиты и займы.

Постоянные пассивы (П4) — статьи раздела I пассива «Собственный капитал». Для сохранения баланса актива и пассива итог данной группы уменьшается на сумму величины по статье «Расходы будущих периодов» актива баланса.

Фирма считается ликвидной, если ее текущие активы превышают текущие обязательства. Фирма может быть ликвидной в большей или меньшей степени. Для оценки реальной степени ликвидности фирмы необходимо провести анализ ликвидности баланса. Ликвидность баланса определяется, как степень покрытия обязательств фирмы ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения [25, с.168]:

- А1> П1

А2 > П2

АЗ> ПЗ

А4< П4.

Показатели ликвидности применяются для оценки способности фирмы выполнить свои краткосрочные обязательства. Они дают представление не только о платежеспособности предприятия на данный момент, но и в случае чрезвычайных происшествий.

Общую оценку платежеспособности дает коэффициент текущей ликвидности (платежеспособности, покрытия).

Если коэффициент текущей ликвидности меньше единицы, то это указывает на наличие проблемы. Нормальное значение для этого показателя — больше или равно 2 [42, с.27].

Коэффициент быстрой ликвидности (строгой ликвидности, критической оценки).

По смысловому значению аналогичен предыдущему показателю, однако, этот коэффициент исчисляется по более узкому кругу текущих активов, когда из расчета исключаются наименее ликвидная их часть — производственные запасы. Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но, что гораздо более важно, и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат по их приобретению [33, с.36].

Коэффициент абсолютной ликвидности рассчитывается как отношение денежных средств, легко реализуемых ценных бумаг к текущим обязательствам. Данный показатель является наиболее жестким критерием ликвидности предприятия; показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно.

Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

Ускорение оборачиваемости оборотных средств уменьшает потребность в них: меньше требуется запасов сырья, материалов, топлива, заделов незавершенного производства, и следовательно, ведет к снижению уровня затрат на их хранение, что способствует в конечном счёте повышению доходности и улучшению финансового состояния предприятия, повышению производственно — технического потенциала предприятия [20, с.423].

Замедление времени оборота приводят к увеличению необходимого количества оборотных средств и дополнительным затратам, а значит, к ухудшению финансового состояния предприятия.

Показатели оборачиваемости показывают сколько раз за анализируемый период «оборачиваются» те или иные активы предприятия. Обратная величина, умноженная на 360 дней (или количество дней в анализируемом периоде), указывает на продолжительность одного оборота этих активов. Наиболее распространенным является коэффициент оборачиваемости активов. Этот показатель следует рассматривать только с качественными характеристиками предприятия: значительная оборачиваемость активов может наблюдаться не только в силу эффективного использования активов, но и в связи с отсутствием вложений на развитие производственных мощностей [12, с.83].

Отношение дохода от реализации ко всему итогу средств характеризует эффективность использования предприятием всех имеющихся ресурсов независимо от источников их образования.

Таким образом, данный коэффициент показывает, сколько раз за анализируемый период совершается полный цикл производства и обращения, приносящий соответствующий эффект в виде дохода, или сколько денежных единиц реализованной продукции принесла каждая единица активов.

Коэффициент оборачиваемости собственного капитала характеризует различные аспекты деятельности: с финансовой точки зрения он определяет скорость оборота собственного капитала, с экономической — активность денежных средств, которыми рискует акционер.

Коэффициент оборачиваемости перманентного капитала показывает скорость оборота капитала, находящегося в долгосрочном пользовании у предприятия. Следует иметь в виду, что знаменатель рассчитывается как среднегодовая величина.

Важными в анализе финансового состояния предприятия являются показатели оборачиваемости оборотных средств и их составляющих: товарно-материальных запасов и дебиторской задолженности. Оценка деловой активности на качественном уровне может быть получена в результате сравнения деятельности данного предприятия и родственных по сфере приложения капитала предприятий. Такими качественными критериями являются: широта рынков сбыта продукции; наличие продукции, поставляемой на экспорт; репутация предприятия, выражающаяся, в частности, в известности клиентов, пользующихся услугами предприятия [16, с.56]. Коэффициент оборачиваемости активов (коэффициент трансформации) – отношение выручки от реализации продукции к итогу актива баланса. Характеризует эффективность использования фирмой всех имеющихся ресурсов независимо от источников их привлечения. Коэффициент варьируется в зависимости от отрасли, отражая особенности производственного процесса. При сопоставлении показателя для разных предприятий необходимо учитывать способ начисления амортизации и степень изношенности основных средств.

![]()

Коэффициент оборачиваемости собственного капитала – отношение выручки от реализации к величине собственного капитала.

![]()

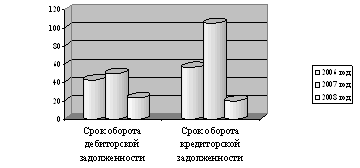

— Коэффициент оборачиваемости дебиторской задолженности – отношение выручки от реализации продукции к среднегодовой стоимости чистой дебиторской задолженности. Показывает, сколько раз в среднем дебиторская задолженность (или только счета покупателей и заказчиков) превращалась в денежные средства в течение отчетного периода. База сравнения – среднеотраслевые коэффициенты. Обычно сравнивается с коэффициентом оборачиваемости кредиторской задолженности.

![]()

Коэффициент оборачиваемости кредиторской задолженности – отношение себестоимости реализованной продукции к среднегодовой стоимости кредиторской задолженности. Показывает, сколько предприятию требуется оборотов для оплаты выставленных ей счетов.

![]()

Коэффициент оборачиваемости материально-производственных запасов – частное от деления себестоимости реализованной продукции на среднегодовую стоимость материально-производственных запасов. Повышение оборачиваемости МПЗ особенно актуально при наличии значительной задолженности в пассивах предприятия.

![]()

Коэффициенты оборачиваемости можно использовать для расчета времени оборота соответствующих активов в днях. Время оборота определяется путем деления 360 (365) дней на вычисленные коэффициенты.

Коэффициенты рентабельности (рентабельность) показывают, насколько прибыльна деятельность компании. Рассчитываются как отношение прибыли (чистой, налогооблагаемой) к затраченным средствам, либо выручки от реализации.

Если в качестве прибыли рассматривается чистая прибыль, то соответствующие коэффициенты являются коэффициентами чистой рентабельности. В финансовом менеджменте обычно используются три показателя.

Коэффициент рентабельности всех активов предприятия (экономическая рентабельность) – определяется как отношение чистой прибыли (или налогооблагаемой прибыли) к среднегодовой стоимости всех активов предприятия независимо от источников их формирования. Один из важнейших индикаторов конкурентоспособности предприятия.

![]() (6)

(6)

Коэффициент рентабельности реализации (коэффициент трансформации) – отношение прибыли (валовой или чистой) к объему реализованной продукции.

![]() (7)

(7)

Коэффициент рентабельности собственного капитала – отношение прибыли (как правило, чистой) к собственному капиталу предприятия.

![]() (8)

(8)

Коэффициент рентабельности оборотных активов — определяется как отношение чистой прибыли к средней величине оборотных активов.

![]() (9)

(9)

Коэффициент рентабельности инвестиций – отношение налогооблагаемой прибыли к разнице между средней величиной активов и краткосрочными пассивами.

![]() (10)

(10)

Анализ показателей платежеспособности характеризуют способность предприятия погашать свои краткосрочные обязательства.

Коэффициент общей (текущей) ликвидности – частное от деления оборотных активов на краткосрочные обязательства (нормативные значения 1 – 2).

![]() (11)

(11)

Коэффициент срочной ликвидности – частное от деления денежных средств, краткосрочных финансовых вложений и дебиторской задолженности на краткосрочные обязательства (нормативное значение – больше единицы, в России 0,7 – 0,8).

![]() (12)

(12)

Коэффициент абсолютной ликвидности – частное от деления денежных средств и краткосрочных ФВ на краткосрочные обязательства (в России норматив 0,2-0,25).

![]() (13)

(13)

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Важнейшими среди них являются показатели доходности, которые в условиях перехода к рыночной экономике составляют основу экономического развития предприятия.

Рост доходов создаёт финансовую базу для самофинансирования, расширенного производства, решение проблем социальных и материальных потребностей трудового коллектива. За счёт дохода выполняются также часть обязательств предприятия перед бюджетом, банками и другими предприятиями и организациями [22, с.139].

Показатели финансовых результатов характеризуют эффективность хозяйственной деятельности предприятия по всем основным направлениям работы предприятия: строительной, финансовой, инвестиционной. Они составляют базу развития организации, являются наиболее важными в системе оценки итогов работы предприятия, в оценке надежности и его финансового благополучия [45, с.113].

Поэтому финансовые результаты, являющиеся одним из центральных показателей эффективности бизнеса, сегодня используются как ориентир, отражающий направление развития бизнеса. Они включены в программу развития бизнеса, показывая конечную ценность реализации ряда стратегических и тактических задач.

Анализ финансовых показателей следует проводить по таким источникам: «Отчет о прибылях и убытках», «Баланс предприятия», а также по данным бухгалтерского учета, рабочих материалов финансового отдела (службы) и юрисконсульта предприятия. В рыночных условиях хозяйствования любое предприятие заинтересованно в получении положительного результата от своей деятельности, поскольку благодаря величине этого показателя предприятие способно расширять свою мощность, материально заинтересовывать персонал, работающий на данном предприятии.

Поэтому показатели доходности становятся важнейшими для оценки производственной и финансовой деятельности предприятия. Они характеризуют степень его деловой активности и финансового благополучия.

2. Комплексная оценка эффективности финансово-хозяйственной деятельности ОАО «ТАИФ-НК»

2.1 Общая характеристика финансово-хозяйственной деятельности ОАО «ТАИФ-НК»

Открытое акционерное общество «ТАИФ-НК», именуемое в дальнейшем «Общество», создано в соответствии с Гражданским кодексом Российской Федерации, Федеральным законом «Об акционерных обществах» на основании решения Совета директоров ОАО «ТАИФ» от 17 июня 1998 года.

ОАО «ТАИФ-НК» зарегистрировано Государственной регистрационной палатой при Министерстве юстиции Республики Татарстан 29 июля 1998 года за регистрационным номером 1018/к.

ОАО «ТАИФ-НК» руководствуется в своей деятельности Гражданским кодексом Российской Федерации, Федеральным законом «Об акционерных обществах», иными нормативными и правовыми актами Российской Федерации.

Место нахождения ОАО «ТАИФ-НК» — Российская Федерация, Республика Татарстан, г. Нефтекамск, промышленная зона, ОАО «ТАИФ-НК».

Основной целью деятельности ОАО «ТАИФ-НК» является получение прибыли.

- нефтепереработка, реализация нефтепродуктов и их производных;

- эксплуатация промышленных производств нефтехимии;

- другие виды деятельности, не запрещенные действующим законодательством.

Отдельными видами деятельности, перечень которых определяется федеральными законами, ОАО «ТАИФ-НК» может заниматься только на основании специального разрешения (лицензии).

ОАО «ТАИФ-НК» осуществляет все виды внешнеэкономической деятельности, не запрещенные действующим законодательством Российской Федерации.

Номенклатура выпускаемой продукции за 2006 — 2008 гг. представлена в таблице 2.1.

Таблица 2.1 — Номенклатура выпускаемой продукции ОАО «ТАИФ-НК»

| Наименование | 2006 | 2007 | 2008 | |||

| Количество, тн |

Доля, % |

Количество, тн |

Доля, % |

Количество, тн |

Доля % |

|

| Мазут | 2 137 511 | 30,7 | 1 959 429 | 27,1 | 1 871 598 | 25,2 |

| Дизельное топливо | 1 807 924 | 25,9 | 1 714 843 | 23,7 | 1 918 103 | 25,8 |

| Бензин прямогонный | 1 188 555 | 17,1 | 1 238 844 | 17, 1 | 1 333 858 | 17,9 |

| Вакуумный газойль | 866 959 | 12,4 | 690 873 | 9,6 | 662 055 | 8,9 |

| Автомобильные бензины | 272 275 | 3,9 | 488 692 | 6,8 | 627 050 | 8,4 |

| Топливо печное бытовое | 280 943 | 4,0 | 413 575 | 5,7 | 382 318 | 5,2 |

| Керосин | 292 680 | 4,2 | 384 093 | 5,3 | 268 959 | 3,6 |

| Битум дорожный | — | — | 60 386 | 0,8 | 75 202 | 1,0 |

| Прочая продукция | 121 586 | 1,7 | 280 677 | 3,9 | 295 228 | 4,0 |

| Итого сырья | 6 968 432 | 100 | 7 231 412 | 100 | 7 434 371 | 100 |

Органами управления ОАО «ТАИФ-НК» являются:

- общее собрание акционеров;

- совет директоров;

- единоличный исполнительный орган (Генеральный директор или управляющая организация, управляющий);

- Уставный капитал общества полностью сформирован за счет денежного вклада единственного учредителя — ОАО «ТАИФ». Вклады в уставный капитал других учредителей отсутствуют.

В августе 2005 года в соответствии с решением Совета безопасности Республики Татарстан № 24 от 09 июня 2005 г. «О ходе реализации Программы развития нефтегазохимического комплекса Республики Татарстан на 2004-2008 годы» ОАО «ТАИФ-НК» были приобретены в собственность основные средства для производства нефтепродуктов, составляющие базовый комплекс Нефтекамского нефтеперерабатывающего завода, на базе которого началось формирование крупнейшего в Республике Татарстан комплекса нефтеперерабатывающих производств.

Таким образом, начиная с сентября 2005 года, ОАО «ТАИФ-НК» осуществляет производственную деятельность по переработке нефти и коммерческую реализацию нефтепродуктов, при этом являясь их собственником.

В декабре 2005 года был принят в эксплуатацию завод по производству бензинов, который передан в аренду ОАО «ТАИФ-НК» для коммерческой эксплуатации.

Первая партия бензина соответствующая всем проектным требованиям получена в феврале 2006 года. В июле 2006 года получена первая продукция на заводе по переработке газового конденсата

ОАО «ТАИФ-НК» значительные средства вкладывает не только в строительство новых объектов, но и в модернизацию и расширение уже существующих производств. В 2007 году проводились работы по завершению строительства узла приготовления и хранения реактивного топлива.

Начаты пуско-наладочные работы и мероприятия по сертификации и постановке продукции на промышленное производство. Параллельно выполнены проектирование, поставка оборудования, строительно-монтажные и пуско-наладочные работы по модернизации битумной установки. Пуск осуществлен в феврале 2007 года.

Ввод в эксплуатацию данных объектов позволил дополнительно получать авиационный керосин марок реактивного топлива, Jet A-1 и окисленные битумы, отвечающие мировым стандартам качества.

Все это расширило ассортимент выпускаемой продукции и увеличило глубину переработки сырья.

Открытое акционерное общество «ТАИФ-НК» – одно из самых динамично развивающихся предприятий универсального топливно-сырьевого направления, созданное в целях удовлетворения спроса потребителей в нефтепродуктах и обеспечения сырьем нефтехимических производств РТ. Мощности установок первичной переработки нефти, а также установки каталитического крекинга в отчетном году были полностью загружены. Мощность первичной переработки ОАО «ТАИФ-НК» составляет 3% предельной суммарной мощности нефтеперерабатывающей отрасли России, при этом в 2006–2007 годах переработка ОАО «ТАИФ-НК» составила 3,3% общероссийской и 97,8% татарстанской нефтепереработки.

В 2008 году ОАО «ТАИФ-НК» укрепило свои позиции и осталось одним из крупнейших и динамично развивающихся предприятий нефтеперерабатывающей отрасли Республики Татарстан.

Тесная связь между нефтепереработкой и нефтехимией, реализуемая на базе ОАО «ТАИФ-НК» и ОАО «Нефтекамскнефтехим», позволяет производить дополнительные объемы сырьевых ресурсов, тем самым получать синергетический эффект от реализации новых проектов.

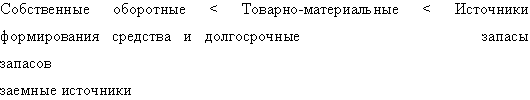

Рассмотрим технико-экономические показатели ОАО «ТАИФ-НК» за 2006- 2008 гг. в таблице 2.2. Анализируя показатели таблицы, видим, что в 2007 году выпущено товарной продукции на сумму 65,4 млрд. рублей, что больше уровня 2006 года на 10,5 млрд. рублей, что касается 2008 года также наблюдается положительная динамика. В 2008 году по сравнению к 2007 годом выпущено товарной продукции на 23,8 млрд. рублей больше. В сопоставимых ценах 2007 года объем выпуска товарной продукции к уровню 2006 года составил 119,1 %, 2008 год к уровню 2007 года составил 136,4 %. В 2008 году реализовано продукции и услуг на сумму 89,1 млрд. рублей, что на 24,5 млрд.рублей. Доля экспорта в реализованной продукции в 2007 году составила 54,5%, в 2008 году – 49,1 %. За 2007 год стоимость капитальных вложений Общества увеличилась на 6993 млн. рублей, в 2008 году по отношению к 2007 году сократилась на 6,7 млрд.рублей. Необходимо отметить снижение стоимости затрат на 1 рубль товарной продукции в 2007 году по сравнению с 2006 годом на 5 копеек, а в 2008 году по отношению к 2007 году на 3 копейки, что является положительным моментом в деятельности предприятия.

Таблица 2.2 — Технико-экономические показатели ОАО «ТАИФ-НК»

| Показатель | 2006 год | 2007 год | Отклонение 2007 год к 2006 году | 2008 год | Отклонение 2008 год к 2007 году | ||

| Абсол. отклонение | % | Абсол. отклонение | % | ||||

| Выпуск товарной продукции, млн.руб. | 54877 | 65358 | 10481 | 119,1 | 89131 | 23773 | 136,4 |

| Реализация продукции, млн.руб. | 55465 | 64621 | 9156 | 116,5 | 89149 | 24528 | 137,9 |

| в т.ч. реализация на экспорт, млн руб. | 29016 | 35 241 | 6225 | 121,5 | 43 793 | 8552 | 124,3 |

| Затраты на 1 руб. товарной прод., коп. | 88 | 83 | -5 | 94 | 80 | -3 | 96 |

| Чистая прибыль, млн.руб. | 1954 | 4582 | 2628 | 234,5 | 5272 | 690 | 115,1 |

| Капит. вложения, млн.руб. | 1739 | 8732 | 6993 | 502,1 | 2027 | -6705 | 23,2 |

| Чистые активы, млн.руб. | 1440 | 5436 | 3996 | 377,5 | 16557 | 11121 | 304, 6 |

| Ежемесячная заработная плата, в руб. | 21532 | 23562 | 2030 | 109,4 | 28249 | 4687 | 119,9 |

| Среднесписочная численность работающих, чел. | 2428 | 2616 | 188 | 107,7 | 2718 | 102 | 103,9 |

В 2008 году выпуск товарной продукции вырос на 136,4% и составил 89131 млн. рублей. Чистая прибыль 2008 года возросла по сравнению с 2007 годом на 115,1% или на 690 млн. рублей.

Динамика основных технико-экономических показателей ОАО «ТАИФ-НК» за 2006-2008 гг. наглядно представлена на рисунке 2.1.

Рисунок 2.1 — Динамика основных технико-экономических показателей ОАО «ТАИФ-НК» за 2006-2008 гг., млрд. руб.

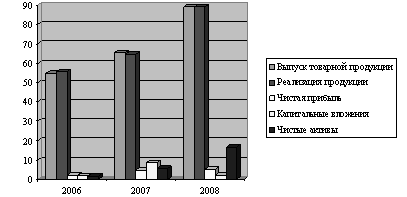

Одним из основных направлений анализа хозяйственной деятельности предприятия является горизонтальный и вертикальный анализ финансовой отчетности предприятия.

Таблица 2.3 — Состав и структура актива баланса ОАО «ТАИФ-НК»

| Актив баланса | 2006 год | 2007 год | 2008 год | |||

| тыс.руб. | % | тыс.руб. | % | тыс.руб. | % | |

| Внеоборотные активы | 11 047 393 | 48,4 | 18 255 249 | 49,6 | 19 482 402 | 56,4 |

| Оборотные активы | 11 788 610 | 51,6 | 18 551 416 | 50,4 | 15 052 116 | 43,6 |

| Всего имущества | 22 836 003 | 100,0 | 36 806 665 | 100,0 | 34 534 518 | 100,0 |

Рассмотрим состав и структуру актива баланса ОАО «ТАИФ-НК» за 2006-2008 гг. (таблица 2.3).

Представленные данные позволяют сделать следующие выводы:

Данные таблицы показывают, что за 2007 год стоимость имущества по сравнению с 2006 годом увеличилась на 13 970 662 тыс. рублей или на 61,2 %, а за 2008 год стоимость имущества предприятия по сравнению с 2007 годом уменьшилась на 2 272 147 тыс.рублей (6,2 %) и составила 34 534 518 тыс. рублей.

Для наглядности изменения активов предприятия представим их динамику на рисунке 2.2, за анализируемый период.

Рисунок 2.2 — Динамика изменения активов ОАО «ТАИФ-НК» за 2006-2008 гг., млрд. руб.

Сумма внеоборотных активов в 2007 году по сравнению с 2006 годом увеличилась на 7 207 856 тыс. рублей, а в 2008 году по сравнению с 2007 годом сумма основного капитала размещенного в форме внеоборотных активов увеличилась 1 227 153 тыс. рублей и составила 19 482 402 тыс. рублей.

В 2007 году наблюдается увеличение суммы оборотных активов по сравнению с 2006 годом на 6 762 806 тыс. рублей, а в 2008 году сумма оборотного капитала по сравнению с 2007 годом уменьшилась на 3 499 300 тыс. рублей и составила 15 052 116 тыс. рублей. Уменьшение суммы оборотного актива связано с уменьшением запасов с 4 915 930 тыс. рублей до 2 818 155 тыс. рублей и с уменьшением дебиторской задолженности на 2 096 089 тыс. рублей, согласно Приложению А.

Необходимо также отметить увеличение краткосрочных финансовых вложений в 2008 году по сравнению с 2007 годом на 1 370 754 тыс. рублей.

Основным источником формирования капитала являются привлеченные и собственные средства. Состав и структура пассива баланса ОАО «ТАИФ-НК» представлена в таблице 2.4.

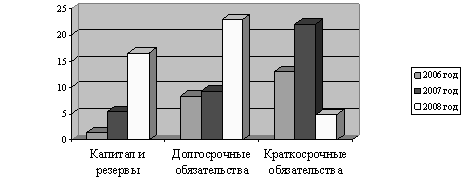

Таблица 2.4 — Состав и структура пассива баланса ОАО «ТАИФ-НК»

| Пассив баланса | 2006 год | 2007 год | 2008 год | |||

| тыс.руб. | % | тыс.руб. | % | тыс.руб. | % | |

| Капитал и резервы | 1 439 776 | 6,30 | 5 435 921 | 14,77 | 16 557 481 | 47,94 |

| Долгосрочные обязательства | 8 425 695 | 36,90 | 9 289 743 | 25,24 | 13 047 728 | 37,78 |

| Краткосрочные обязательства | 12 970 532 | 56,80 | 22 081 001 | 59,99 | 4 929 309 | 14,28 |

| Всего совокупный капитал | 22 836 003 | 100,00 | 36 806 665 | 100,00 | 34 534 518 | 100,00 |

Анализ показателей таблицы свидетельствует о том, что за 2007 год стоимость обязательств по сравнению с 2006 годом увеличилась на 13 970 662 тыс. рублей или на 61,2%, а за 2008 год стоимость обязательств предприятия по сравнению с 2007 годом уменьшились на 2 272 147 тыс. рублей (6,2%) и составила 34 534 518 тыс. рублей.

Сумма капитала и резервов в 2007 году по сравнению с 2006 годом увеличилась на 3 996 145 тыс. рублей, а в 2008 году по сравнению с 2007 годом сумма капитала увеличилась на 11 121 560 тыс. рублей (204,6%) и составила 16 557481 тыс. рублей.

В 2007 году наблюдается увеличение суммы долгосрочных обязательств по сравнению с 2006 годом на 864 048 тыс. рублей, а в 2008 году сумма долгосрочных обязательств по сравнению с 2007 годом увеличилась на 3 757 985 тыс. рублей (40,5%) и составила 13 047 728 тыс. рублей. Необходимо также отметить значительное уменьшение суммы краткосрочных обязательств в 2008 году по сравнению с 2007 годом на 77,6% или на 17 151 692 тыс. рублей.

На рисунке 2.3 представлено изменение суммы пассива баланса исследуемого предприятия, динамика не стабильна.

Рисунок 2.3 — Динамика изменения пассива баланса ОАО «ТАИФ-НК» за 2006-2008 гг., млрд. руб.

Проанализируем фондоотдачу и фондоемкость исследуемого предприятия за период 2006-2008 гг. Фондоотдача – это показатель эффективности использования основных средств, рассчитывается, как годовой выпуск продукции деленный на стоимость основных средств, с помощью которых произведена эта продукция. Фондоёмкость – это показатель, характеризующий эффективность хозяйственной деятельности предприятия, рассчитывается, как отношение стоимости годового выпуска продукции к стоимости основных средств.

Фо2006=54 877/9 167= 5,9

Фо2007=65 358/17 198= 3,8

Фо2008=89 131/15 167= 5,8

Фе2006=9 167/54 877= 0,16

Фе2007=17 198/65 358= 0,26

Фе2008=15 167/89 131= 0,17

В целом можно отметить тот факт, что в 2007 году эффективность использования основных фондов снизилась, но уже в 2008 году данный показатель имеет положительную динамику, что безусловно свидетельствует об улучшении использования основных средств.

2.2 Анализ динамики и структуры прибыли

Финансовые результаты деятельности предприятия можно охарактеризовать суммой полученной прибыли и уровнем рентабельности.

Актуальность изучения анализа финансовых результатов заключается в том, что именно он позволяет определить наиболее рациональные способы использования ресурсов и сформировать структуру средств предприятия и деятельности в целом.

Прибыль – часть чистого дохода, которую непосредственно получают субъекты хозяйствования после реализации продукции. Количественно она представляет собой разность между чистой выручкой (после уплаты НДС, акцизного налога и других отчислений из выручки в бюджетные и внебюджетные фонды) и полной себестоимостью реализованной продукции. Чем больше предприятие реализует рентабельной продукции, тем больше получит прибыли, тем лучше его финансовое состояние. Поэтому финансовые результаты деятельности следует изучать в тесной связи с использованием и реализацией продукции. Объём реализации и величина прибыли, уровень рентабельности зависят от производственной, снабженческой, маркетинговой и финансовой деятельности на предприятии.

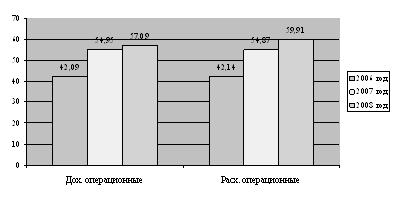

Проанализируем состав и динамику формирования финансовых результатов (таблица 2.5).

Отчет о прибылях и убытках позволяет дать оценку деятельности предприятия за определенный период. В отличие от баланса, который дает представление о состоянии средств и их источниках на определенную дату, отчет о прибылях и убытках характеризует динамику хозяйственного процесса.

Таблица 2.5 — Состав и динамика формирования финансовых результатов

| Наименование показателя | 2006 год, тыс.руб. |

2007 год тыс.руб. |

2008 год тыс.руб. |

| 1. Прибыль от реализации товаров, продукции, работ, услуг | 5 598 000 | 9 168 000 | 10 695 000 |

| 2. Проценты к получению | 24 780 | 47 239 | 247 570 |

| 3. Проценты к уплате | 1 301 596 | 1 046 056 | 779 866 |

| 4. Прочие операционные доходы | 42 096 562 | 54 951 884 | 57 090 472 |

| 5. Прочие операционные расходы | 42 148 660 | 54 878 283 | 59 909 421 |

| 6. Чистая прибыль (прибыль отчетного периода за исключением налога на прибыль) | 1 953 795 | 4 582 285 | 5 271 560 |

Прибыль от реализации продукции представляет собой разность между суммой валовой прибыли и постоянными расходами отчетного периода. В 2007 году прибыль от реализации увеличилась по сравнению с предыдущим годом, общее изменение прибыли от реализации товаров, продукции, работ, услуг за год составило:

В абсолютном выражении: 9168000 тыс.руб. – 5598000 тыс.руб. = -3570000 тыс.руб.

В относительном выражении: 9168000 / 5598000 * 100% = 163,8 %

Т.е. в 2007 году прибыль от реализации товаров, продукции, работ, услуг увеличилась на 3570000 тыс.руб. (или 63,8 %).

В 2008 году прибыль от реализации увеличилась по сравнению с 2007 годом, общее изменение прибыли от реализации товаров, продукции, работ, услуг за год составило:

В абсолютном выражении: 10695000 тыс.руб. – 9168000 тыс.руб. = -1527000 тыс.руб.

В относительном выражении: 10695000 / 9168000 * 100% = 116,7 %

Т.е. в 2008 году прибыль от реализации товаров, продукции, работ, услуг увеличилась на 1527000 тыс.руб. (или 16,7 %).

Изменение этого показателя может быть обусловлено воздействием следующих факторов:

- а) увеличением объема реализации;

- б) увеличением структуры реализации;

- в) изменения отпускных цен на реализованную продукцию;

- г) изменением цен на сырье, материалы, топливо, тарифов на энергию и перевозки;

- д) изменением уровня затрат материальных и трудовых ресурсов.

К процентам, подлежащим к получению организацией, относятся:

- проценты, причитающиеся организации по выданным ею займам;

- проценты и дисконт, причитающиеся к получению по ценным бумагам (например, по облигациям, векселям);

- проценты по коммерческим кредитам, предоставленным путем перечисления аванса, предварительной оплаты, задатка;

- проценты, выплачиваемые банком за пользование денежными средствами, находящимися на расчетном счете организации.

Изменение процентов к получению 2007 года по сравнению с предыдущим годом:

В абсолютном выражении: 47239 тыс.руб. – 24780 тыс. руб. = 22459 тыс.руб.

В относительном выражении: 47239 / 24780 * 100% = 190,6 %

Т.е. в 2007 году проценты к получению увеличились на 22459 тыс.рублей (или 90,6 %).

Изменение процентов к получению 2008 относительно 2007 года:

В абсолютном выражении: 247570 тыс.руб. – 47239 тыс. руб. = 200331 тыс.руб.

В относительном выражении: 247570 / 47239 * 100% = 524 %

Т.е. в 2008 году проценты к получению увеличились на 200331 тыс.руб. (или 424 %).

К процентам, подлежащим уплате организацией, относятся:

- проценты, уплачиваемые по всем видам заемных обязательств организации (в том числе по товарным и коммерческим кредитам, облигационным и вексельным займам), помимо той их части, которая в соответствии с правилами бухгалтерского учета включается в стоимость инвестиционного актива либо использована для предварительной оплаты материально-производственных запасов, иных ценностей, работ, услуг;

- дисконт, причитающийся к уплате по облигациям и векселям, помимо той его части, которая включена в состав расходов будущих периодов в соответствии с учетной политикой организации.

Начисленные проценты по кредитам, предоставленным поставщиками (коммерческий кредит), относятся к фактическим затратам на приобретение материально-производственных запасов.

Изменение процентов к уплате 2007 года по сравнению с предыдущим годом:

В абсолютном выражении: 1046056 тыс.руб. – 1301596тыс. руб. = – 255540 тыс.руб.

В относительном выражении: 1046056 / 1301596тыс * 100% = 80,4 %

Т.е. в 2007 году проценты к получению снизились на 255540 тыс.руб. (или 19,6 %).

Изменение процентов к получению 2008 относительно 2007 года:

В абсолютном выражении: 779866 тыс.руб. – 1046056 тыс. руб. = =-266190 тыс.руб.

В относительном выражении: 779866 / 1046056 * 100% = 74,5 %

Т.е. в 2008 году проценты к получению снизились на 266190 тыс.руб. (или 25,5 %).

Операционные доходы – доходы предприятия, обусловленные проведением за определенный период финансовых, производственных, хозяйственных операций. Данные об операционных доходах публикуются в годовом отчете о прибылях и убытках.

Изменение операционных доходов 2007 года по сравнению с предыдущим годом:

В абсолютном выражении: 54951884 тыс.руб. – 42096562 тыс.руб. = 12855322 тыс.руб.

В относительном выражении: 54951884 тыс.руб. / 42096562 тыс.руб. * 100% = 130,5%

Т.е. в 2007 году операционные доходы возросли на 12855322 тыс.руб. (или 30,5%).

Изменение операционных доходов 2008 года по сравнению с предыдущим годом:

В абсолютном выражении: 57090472 тыс.руб. – 54951884 тыс.руб. = 2138588 тыс.руб.

В относительном выражении: 57090472 тыс.руб. / 54951884 тыс.руб. * 100% = 103,9%

Т.е. в 2008 году операционные доходы возросли на 2138588 тыс.руб. (или 3,9%).

Операционные расходы — затраты и платежи, связанные с проведением за определенный период времени финансовых, производственных, хозяйственных операций.

Операционные расходы включают затраты на производство и реализацию продукции, административные и финансовые расходы. Данные об операционных расходах публикуются в годовом отчете о прибылях и убытках.

Изменение операционных расходов 2007 года по сравнению с предыдущим годом:

В абсолютном выражении: 54878283 тыс.руб. – 42148660тыс.руб. = 12729623 тыс.руб.

В относительном выражении: 54878283 тыс.руб. / 42148660 тыс.руб. * 100% =130,2%

Т.е. в 2007 году операционные расходы существенно возросли на 12729623 тыс.руб. (или 30,2%).

Изменение операционных расходов 2008 года по сравнению с 2007 годом:

В абсолютном выражении: 59909421 тыс.руб. – 54878283 тыс.руб. = 5031138 тыс.руб.

В относительном выражении: 59909421 тыс.руб. / 54878283 тыс.руб. * 100% =109,2%

Т.е. в 2008 году операционные расходы возросли на 5031138 тыс.рублей (или 9,2%).

Доходы и расходы предприятия наглядно представлены на рисунке 2.4.

Рисунок 2.4 — Доходы и расходы ОАО «ТАИФ-НК» за 2006 – 2008 гг., млрд. руб.

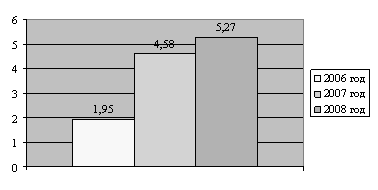

Чистая прибыль – та прибыль, которая остаётся в распоряжении предприятия после уплаты всех налогов, экономических санкций и отчислений в благотворительные фонды. Из чистой прибыли выплачиваются дивиденды акционерам, производятся реинвестиции в производство и формирование фондов и резервов.

Изменение чистой прибыли 2007 года по сравнению с предыдущим годом:

В абсолютном выражении: 4582285 тыс.руб. – 1953795 тыс.руб. = 2628490 тыс.руб.

В относительном выражении: 4582285 тыс.руб. / 1953795 тыс.руб. * 100% = 234,5 %

Т.е. в 2007 году чистая прибыль сильно возросла на 2628490 тыс.рублей (или 134,5 %).

Изменение чистой прибыли 2008 года по сравнению с 2007 годом:

В абсолютном выражении: 5271560 тыс.руб. – 4582285 тыс.руб. = 689275 тыс.руб.

В относительном выражении: 5271560 тыс.руб. / 4582285 тыс.руб. * 100% = 115 % Т.е. в 2008 году чистая прибыль возросла на 689275 тыс. рублей (или 15 %).

Чистая прибыль ОАО «ТАИФ-НК» за 2006 – 2008 гг. наглядно представлена на рисунке 2.5.

Рисунок 2.5 – Чистая прибыль ОАО «ТАИФ-НК» за 2006 – 2008 гг., млрд. руб.

Таким образом, финансовые результаты деятельности предприятия можно охарактеризовать как положительные. Однако прибыль не может рассматриваться в качестве универсального показателя эффективности производства. В рыночных условиях предприятие стремиться максимизировать прибыль, что может привести и к негативным последствиям. Поэтому для оценки интенсивности и эффективности производства используют показатели рентабельности и платежеспособности.

2.3 Анализ рентабельности и платежеспособности ОАО «ТАИФ-НК»

Финансовое положение ОАО «ТАИФ-НК» во многом зависит от его способности приносить необходимую прибыль.

В целом результативность работы любого предприятия можно оценивать с помощью абсолютных и относительных показателей.

Цель анализа рентабельности ОАО «ТАИФ-НК» — оценить способность предприятия приносить доход на вложенный в предприятие капитал.

Показатели рентабельности более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами.

Их применяют для оценки деятельности предприятия и как инструмент инвестиционной политики и ценообразования.

От уровня рентабельности ОАО «ТАИФ-НК» зависит инвестиционная привлекательность организации, величина дивидендных выплат.

Изучая конечные финансовые результаты деятельности ОАО «ТАИФ-НК», важно анализировать не только динамику, структуру, факторы и резервы роста прибыли, но и соотношение эффекта (прибыли) с имеющимися или использованными ресурсами, а также с доходами предприятия от его обычной и прочей хозяйственной деятельности. Это соотношение называется рентабельностью и может быть представлено тремя группами показателей:

- показатели рентабельности, характеризующие прибыльность продаж или рентабельность реализованной продукции;

- показатели рентабельности, характеризующие рентабельность производства продукции и реализуемых инвестиционных проектов;

- показатели рентабельности, характеризующие доходность капитала и таких его составляющих, как собственный и заемный капитал.

Рентабельность — один из основных стоимостных качественных показателей эффективности деятельности предприятия, характеризующий уровень отдачи затрат и степень использования средств в процессе производства и реализации продукции (работ, услуг).

Показатели рентабельности выражаются в коэффициентах или процентах и отражают долю прибыли с каждой денежной единицы затрат. Таким образом, более полно, чем прибыль характеризуют окончательные результаты хозяйствования.

Величина прибыли и уровень рентабельности ОАО «ТАИФ-НК» зависят от производственной, сбытовой и коммерческой деятельности предприятия, т.е. эти показатели характеризуют все стороны хозяйствования.

Основными задачами анализа финансовых результатов деятельности ОАО «ТАИФ-НК» являются:

- контроль над выполнением планов реализации продукции и получения прибыли, изучение динамики показателей;

- определение влияния как объективных, так и субъективных факторов на формирование финансовых результатов;

- выявление резервов роста прибыли;

- оценка работы предприятия по использованию возможностей увеличения прибыли и рентабельности;

- разработка мероприятий по использованию выявленных резервов.

Основной целью финансового анализа является разработка и принятие обоснованных управленческих решений, направленных на повышение эффективности деятельности хозяйствующего субъекта.

Переход на рыночные отношения в народном хозяйстве усилил роль экономических законов и финансовых категорий. А это требует более значительных экономических знаний, и качественно нового аналитического понимания действующих процессов и условий хозяйствования.

Финансовые результаты ОАО «ТАИФ-НК» выражаются в способности определенного предприятия наращивать свой экономической потенциал.

В целом результативность работы любого предприятия можно оценивать с помощью абсолютных и относительных показателей.

Финансовые результаты деятельности предприятия определяются прежде всего качественными показателями выпускаемой предприятием продукции, уровнем спроса на данную продукцию, поскольку, как правило, основную массу в составе финансовых результатов составляет прибыль (убыток) от реализации продукции (работ, услуг).

Финансовый результат деятельности предприятия служит своего рода показателем значимости данного предприятия в народном хозяйстве.

В рыночных условиях хозяйствования любое предприятие заинтересованно в получении положительного результата от своей деятельности, поскольку благодаря величине этого показателя предприятие способно расширять свою мощность, материально заинтересовывать персонал, работающий на данном предприятии, выплачивать дивиденды акционерам и т.д.

Показатели финансовых результатов характеризуют эффективность хозяйственной деятельности ОАО «ТАИФ-НК» по всем основным направлениям ее работы: строительной, финансовой, инвестиционной.

Они составляют базу развития организации, являются наиболее важными в системе оценки итогов работы предприятия, в оценке надежности и его финансового благополучия.

Целая совокупность показателей оценивает рентабельность или доходность предприятия по видам деятельности и направлениям вложения средств за конкретный временной период.

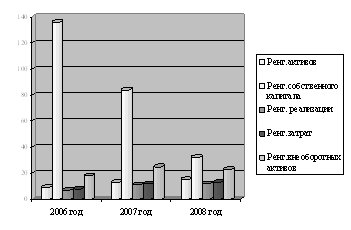

Расчет данных показателей ОАО «ТАИФ-НК» за 2006-2008 гг. представлен в таблице 2.6.

Таблица 2.6 — Расчет показателей рентабельности ОАО «ТАИФ-НК» за 2006-2008 гг., %

| Показатель | Формула расчета показателя по данным отчетности | Расчетные значения показателя | ||

| 2006 год | 2007 год | 2008 год | ||

| 1. Рентабельность активов (коэффициент экономической рентабельности) |

Стр. 300 ф.1 |

9 | 13 | 15 |

| 2. Рентабельность собственного капитала (коэффициент финансовой рентабельности) |

(стр.490-стр.450) ф.1 |

136 | 84 | 32 |

| 3. Рентабельность реализации (коэффициент коммерческой рентабельности) |

Стр. 010 ф.2 |

7 | 11 | 12 |

| 4. Рентабельность текущих затрат |

(стр.020+стр.030+стр.040) ф.2 |

8 | 12 | 13 |

| 5. Рентабельность внеоборотных активов |

Стр.190 ф.1 |

18 | 25 | 23 |

Основными показателями рентабельности предприятия являются:

- рентабельности активов;

- рентабельности собственного капитала;

- рентабельности реализации;